乘着风,一步两步三步四步望着天;看隐波,一颗两颗三颗四颗连成线。飘荡在这股海的世界里,一个个期权合约犹如构成了一片天,呈现在每个期权人的面前,这其中,我们不仅仅关注着标的价格的涨跌,更多的是每个隐含波动率连成的曲线。

我们先来聊聊什么是期权的隐含波动率。在期权T型报价界面上,有着成百上千个期权合约,就像每一个期权合约都有着自己的市场价格一样,每一个期权合约都有着属于自己的隐含波动率。隐含波动率就像是每个期权合约的一个标签,那么这个标签反映了什么呢?如果我们把期权看成是保险,那么期权费(权利金)就相当于保险费,期权的隐含波动率就相当于是被保资产未来的风险度。可以这么想,被保资产的风险度越大,一份保险的费用就越贵,所以隐含波动率越高,期权的价格也就越高。

在股票市场上,有一个概念和期权的隐含波动率有着异曲同工之妙,那就是股票的市盈率。股票的市盈率越高,代表市场交易者对该股票的风险偏好越高,估值越高,期权的隐含波动率也是如此,对于期权做市商们,当他们心中觉得标的资产未来的风险度会变高时,他们就会提高对隐含波动率的估计,从而提高了对期权的定价。因此,我们经常可以把期权的隐含波动率比喻成是期权的“市盈率”。

那么,期权的“市盈率”有着怎样的变化特征呢?通过长期的观察,我们可以得到这样一个统计性的结论:期权的隐含波动率中长期有一个中值回归的特征,而短期受到许多市场噪音的影响并没有明显的规律可循。这一点和股票的市盈率是一样的。

每个期权合约就像每个股票一样,都有着自己的“市盈率”(隐含波动率),同样地,一般情况下,同一行业的股票之间市盈率就不会差距大的特别离谱,因此,每个期权合约的隐含波动率之间也不会毫无约束,否则就会出现套利机会,在高频交易者面前会被迅速抹平。那么,不同期权的隐含波动率之间有什么关系约束着彼此呢?我们至少可以总结四点:

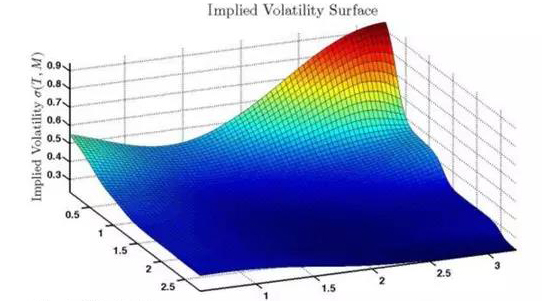

于是,满足了这些约束后,每一个期权合约的隐含波动率之间就形成了一种相安无事的健康关系。接着,把每一个隐含波动率看成点,“一颗两颗三颗四颗”,不同行权价的波动率就连成了一条波动率曲线,这就是著名的波动率偏斜(Volatility Skew);另外,“一颗两颗三颗四颗”,不同到期月份的波动率就连成了另一条波动率曲线,这就是著名的波动率锥(Volatility Cone),最后把波动率偏斜曲线和波动率锥连成一片,就形成了某个期权品种的波动率曲面了(Volatility Surface)!

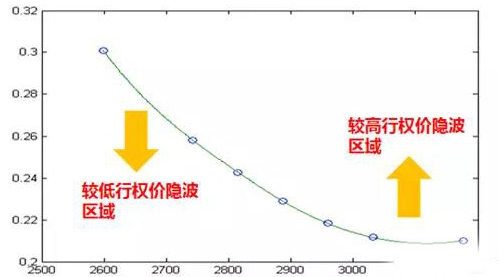

从1987年以后,美国期权市场最常见,也被誉为最经典的波动率偏斜曲线往往呈现出如下的形状,它的形状特征是左侧的波动率高于右侧,也就是较低行权价对应的隐含波动率较高,较高行权价对应的隐含波动率较低。较低行权价的期权往往是虚值认沽期权,较高行权价的期权往往是虚值认购期权,所以学术界或业界对这样的曲线形状就产生了几种主流的解释:

指数短期暴涨的概率并不会特别大,短期发生暴跌的事件却是时有发生,所以对下方的保护要求多于对上方投机的贪婪,所以较低行权价的认沽期权价值容易被相对高估。基金经理喜欢卖出较高行权价的认购期权做备兑开仓,同时买入较低行权价认沽当作保险,供需关系决定了下方高的隐含波动率和上方低的隐含波动率。

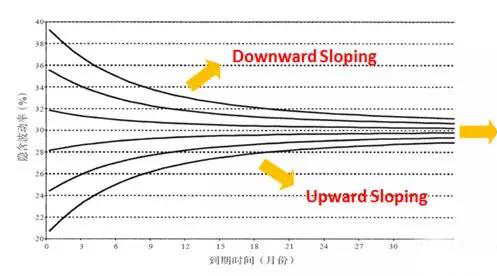

隐含波动率也是标的价格未来不确定性的度量,股市下跌时产生更多的恐慌与不确定性。股价100跌到80后再跌到60,所占的百分比由20%增至25%,继续往下跌所占比例越来越大,向上时反之,所以越低行权价的期权保险性就越强,估值就越高。我们再来看看波动率锥会是什么形状?事实上,波动率锥的形状可以呈现出三种,我们以不同到期月份平值期权连成的曲线为例。

第一种是水平的曲线(flat curve),这种曲线比较常见,说明全市场预期短期和中长期的标的风险度是差不多的;第二种是向上倾斜的曲线(upward sloping curve),这样的曲线反映了短期市场波澜不惊,而中长期可能因为某些风险事件的兑现而导致波动率的高估;第三种则是向下倾斜的曲线(downside sloping curve),这样的曲线说明短期市场出现意外的风险,如2月初的美股黑色一星期,又如3月22日晚间的贸易战备忘录签署的风险外溢,突如其来的风险往往会导致短期波动率被迅速高估,但中长期的风险预期则会缓和,因此远月的期权隐含波动率低于近月的,对应的波动率锥呈现出向下倾斜的特征。

最后,回到我们的实际操盘,这些隐含波动率连成的波动率偏斜曲线和波动率锥对我们的实盘意义大不大?我想它们的意义是非常重大的。一方面,反常的波动率偏斜曲线和波动率锥可以提示我们迅速进行统计套利,卖出隐含波动率严重高估的期权合约,买入波动率值正常或偏低的期权合约,一买一卖以期待后市波动率出现中值回归,然后平仓套利。

另一方面,每一天,每一时刻的波动率曲线形状和相对位置都反映了整个期权市场交易者的预测行为,这就告诉了我们站在当下看,期权交易者对后市的预测可能是如何的,这些信息可以被我们提炼成市场行为类因子,纳入平时的择时因子库,从而判断标的在明天或近期的多空走势。

在实战过程中,专业的期权交易者会对波动率曲线的形状产生条件反射式的解读,下面我简单地分享四个条件反射式的解读,这些是需要专业期权交易者融于全身血液的。如果波动率偏斜曲线某一端出现了极度陡峭,这往往说明市场上存在着暴涨暴跌的预期。在今年2018年的年初,上证50呈现出19连阳的盛况,当50指数出现10连阳的时候,长长的上影线都无法阻止市场的躁动,深度虚值的认购期权价格接连上涨,波动率偏斜曲线的右侧也逐渐越来越陡峭;而到了2018.2第一周,由于美联储加息节奏预期加快,美股风险外溢,2500的当月虚值认沽期权竟然当天上涨了500%以上,波动率偏斜曲线左侧急速陡峭,这又反映了市场上存在着暴跌的恐慌情绪。

如果波动率锥的某一端极度陡峭(往往是近月端),这往往说明市场短期蕴含着巨大的风险,短期的不确定性快速升温,这一点在2018.3.22贸易战开打之日起尤为明显,当日CBOE VIX指数暴涨20%以上,50ETF近月虚值认沽期权的波动率在当日再次出现陡峭的急涨。

如果波动率偏斜曲线上出现了一个尖点(spike),比如在3100行权价处出现了一个尖点,3200行权价对应的隐含波动率低于3100,这往往说明市场交易者对短期暴涨超过3100的预期最为强烈,并且由于近月期权所剩时间不够了,标的在近月期权到期前被认为很难上涨超过3200点了。

如果波动率锥上出现了一个尖点(spike),这往往说明在未来的某个时点有一个重大的风险事件会靴子落地,比如2016.6的脱欧,又如2016.11的美国总统大选等等,当时标普500指数期权的波动率锥就在这些月份初呈现了尖点的形状,这样的现象大多是由事件驱动所引起的。

“一颗两颗三颗四颗连成线”,我们在阅读波动率曲线的时候,就好像也在阅读着人生。市场永远是最正确的,市场永远是需要被尊重的,我们平时需要做的就是牢记期权波动率曲线和曲面的特征,抓住违反特征时的套利机会,并试图从曲面身上揣摩出市场交易者心中的多空世界。

相关推荐: