前情提要:

在上集里,笔者为大家介绍了对于8月10日比特币ETF的初级认知与中级认知。简单概括下就是,初级认知持乐观态度,认为比特币ETF将会引领新一轮大牛市,就像黄金ETF对黄金做的那样,让价格一飞冲天,To da Moon!中级认知偏悲观态度,因为历史上数次申请皆被拒,再加上黄金ETF助推黄金的时长,以及金融市场普遍存在的反身性,所以对此次通过,或者说哪怕通过之后,币价能否受到助推作用,整体持悲观态度。没有看过的朋友建议先看过上篇 “比特币的达摩克利斯之“锤”——ETF(上)”,再来看今天的高级认知。不然会有种“空中楼阁”的感觉。

-------- 正文 --------

如上集预告所述,对ETF持有高级认知的人,没有盲目乐观的初级认知那么冲动,但要比只懂得看历史的中级认知信心要强一些,属于中间派。按照笔者本人的估计,这类人群对于此次ETF通过概率的预估,应该是在50%-70%之间。

底气何来?

要知道这类人群对ETF的信心,就绕不过那份53页的申请书。魔鬼隐藏于细节之中,所以一起来看看,这些细节,隐匿在哪。

一、 产品设计

首先,你要知道,这个ETF的提交方有谁。

6月6日,纽约基金管理公司Van Eck Associates Corp.和创业公司SolidX Management LLC联合向美国证券交易委员会(SEC)申请成立一个比特币ETF(交易所基金),名为VanEck SolidX Bitcoin Trust。

在产品设计里,Solidx作为基金发起人,纽约梅隆银行作为资产管理方、监控方和现金监管方,Solidx全资子公司LLC作为承销商,Van Eck作为数据支持提供方。架构清晰,和黄金ETF的市场架构模式基本一致。而且上述几家机构都是SEC监管下的老客户,声誉良好,无作奸犯科的黑历史。

二、 资产切入,或者说数据来源

你肯定还记得在上篇的中级认知里,笔者曾经提过SEC拒绝去年10月份ETF的一个重要理由,那就是“数据的获取源不可靠”。

这个问题其实很好理解。全球这么多的交易所,你用哪家的指数呢?是老牌劲旅Bitfinex或是Bittrex?还是新生代的火币,币安?还是刚刚出道的Fcoin?去年牛市火爆时,韩国交易所排名靠前的主流币里好多都有不小的溢价,这个溢价,要不要考虑?所以,想要在统一规范下获得一个相对客观的资产交易指数,并不是件容易的事儿。再者,比特币诞生到现在时间太短,排名前几的钱包地址,拥有着占很高的**,**的集中度极高。而黄金基本都是由国家进行储备,哪怕私下交易也通常是走正规合法渠道。经常听见“地王”,却很少听见“金王”,可见私自拥有大量的黄金的人极少。所以这次的ETF,当了一会“心机表”,把这个问题,给绕过去了。

他们哪家交易所都不选,用Van Eck旗下的指数提供商MVIS与伦敦数字资产数据提供商CryptoCompare合作发布的第三方指数。咋一听好像没啥特别啊,不就第三方么? 你还别不服,SEC还真就认这个!

看到那个熟悉的字眼没?OTC!

人家这个指数跟什么火币、币安等交易所都没关系,而是场外平台;并且这些平台,都在SEC的监管之下,你说SEC,它能不认么?再者,人家详细说明,我们基金,主要就是通过场外来购买BTC,如果有偶尔需要走场内的时候,那就是走几家可以美元入金,合法合规,遵循反洗钱和KYC的交易所,分别是Bitstamp, GDAX, Gemini, itBit, bitFlyer和Kraken。

言下之意,就是:SEC大哥,您看我多乖,我的一举一动,都在您眼皮子底下执行……

三、 看不见的手

这里说的“看不见的手”,可不是亚当斯密说的那只。而是高举这达摩克里斯之“锤”的 -- SEC!从历史数据来看,SEC对于数字货币,一向都是警惕、保守、拒绝,保持着连续几年多次拒绝ETF申请的“高冷记录”。然而,似乎SEC早就在为比特币的ETF开通做铺垫:场外交易所合规,场内交易所合规,指数提供方合规,同时不断地给ETF发行方提建议,尤其这次还公开向公众征集意见。不得不说,SEC走得很快,而且极有可能,是在酝酿一盘大棋。

这盘大棋的可能思路是:

第一步 通过期货压制单边上涨的蛮荒市场

第二步 通过ETF集中场外来原来散落在“白鲸散户”手中的**

第三步 通过合规的交易所进一步控制更多的币种

一旦这次比特币ETF真的审核通过,那么标准基本确立,像黑岩Blackrock(世界最大投资商,管理者6万亿美金资产)这种巨头,一定会马上发布类似产品。要发产品,就必须有货,而且是从场外来的货。本周二比特币的暴利拉升,前100名的地址大范围异动,笔者认为很有可能是有人开始提前布局了。

同时,因为此次比特币的ETF只可以被采购到冷钱包作为资产,并不能作为其他币种拉升资金使用。所以对于一众山寨币来说,想要在ETF通过之后重现去年“百币齐舞”的大牛市,还需要至少以下几个条件:

更多币种综合指数的ETF

场内交易所指数需要纳入考量

法币入场通道更加便捷顺畅

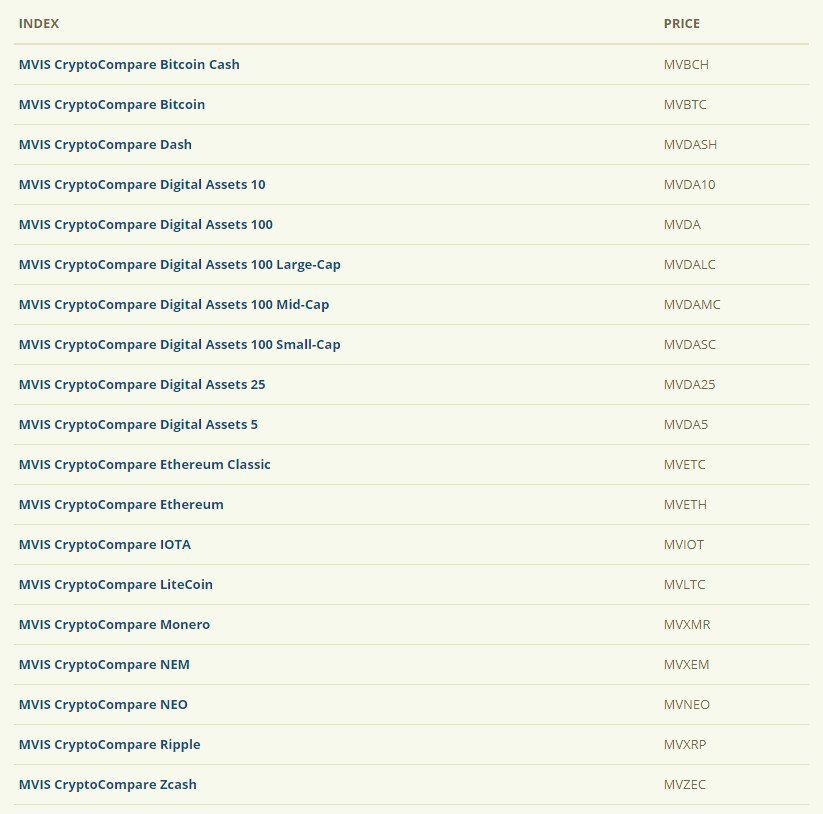

如果这次比特币的ETF通过,那么后续再通过的单一或者基于几个(综合指数)的ETF,则大概率还是会采用MVIS的已有指数,那么哪些币种目前在MVIS是拥有指数的呢?

知道你懒,所以顺道截个图,都在图里了:

看到这个List,其实笔者不开心的,因为没有看到EOS……

所以拥有指数的币种,大概率会优先成为下一个ETF资产,然后才是其他更为广泛的币种。但是别激动,这个事儿,差不多得按“年”为单位。

即便是此次的比特币ETF通过审核,实际产品上市估计也要到明年,在这之前,应该会有做多、做空花样频出的手段,让各个公司和机构悄悄囤货。所以,要再现去年那样一飞冲天的牛市,也许很难。如果此次比特币的ETF真的通过,然后上市。未来数字货币市场的定价权,资金入场方式,交易所生态,都会发生翻天覆地的变化。很多东西譬如爱西欧的玩法,也一定和今日不同。

SEC“大手”将至,身在币圈的你,是该兴奋,还是恐惧?是要顺势而为,还是逆势而动?恐怕要取决你目前屁股所在的位置。到时,必然又是几家欢喜,几家愁的局面。还有,你猜,7月24日的比特币暴力拉升,究竟是受ETF的利好刺激,还是全球最大庞氏资金盘3M当天重回币圈的影响?要是混迹币圈却不知道3M,证明你该补补课咯!17年的鄙视链,是链圈>币圈>盘圈(如Fomo,3M),到了18年,感觉正好倒过来了呢……