在我所接触的做期货的交易者当中,有产业客户、金融客户、散户。产业客户大部分以现货思维的方式在进行交易;金融客户主要是私募基金,大多采取程序化交易,一般都是趋势跟随的CTA策略;散户大部分都是技术分析为主,他们给我讲的最多的就是数浪、走势类型、反转K线和进攻K线等等。我不评价这几种交易者的方法与水平高低,就我个人而言,我比较喜欢产业客户的那些交易方法,也符合我个人的特点。

其实在这些客户当中,产业客户对期货的理解水平是最高的,我的期货公司的朋友,经常去拜访产业客户,与他们交谈后发现产业客户的水平太高了,他们根本听不懂。众所周知,在期货市场上最**的期货公司是永安期货,他们所服务的客户绝大部分是产业客户,而他们的客户93%以上都赚钱,可见产业客户的厉害之处。

那么如何以现货的思维来做期货呢?当然这并不是一两句话就能说清楚的,不过我习惯抓住事物的核心与重点。如果你做过现货贸易商,我相信你知道他们最常用的做法就是:逢低建库存,逢高抛货!这句话虽然简单,但是这句话可以拆分成四种情况,多种模式。

例如,建库存可以在现货市场上建,也可以在期货市场上建;抛货可以在现货市场上抛,也可以在期货市场上抛。这就有了4中不同的组合,关键取决于价格的情况。如果你阅读过我之前的文章,你会发现,我所介绍的交易法则,无论是单边的交易方法,还是一些套利的方法,从根本是说正是以现货的思维来做期货。

产业客户会根据期货与现货价格的高低来选择是从期货市场建库存还是在现货市场建库存。例如,对于库存比较低的品种,期货大幅贴水,那么产业客户就在期货市场买入进行交割的方式来建库存,然后在现货市场上高抛出售来获利;

相反,如果期货大幅升水,那显然是直接从现货市场买入建库存,然后从给期货市场卖出获利。产业客户的这种操作方法典型的就是利用库存+基差+交割三个维度进行考虑,对于散户交易者来说,我们无法进行交割,所以我们用技术信号来作为第三个维度,这个技术信号离交割的时间越近准确性越高。

对于库存重建过程中的上涨阶段,大部分产业客户,尤其是中小贸易商,基本上都是低位建库存,然后逢高出货,靠周转率来赚钱的;但是在去库存过程中的下跌阶段,一些产业产业客户就亏损比较严重,甚至被市场出清。

对于这种情况,产业客户如果预期后市市场价格会继续下跌的话,最好的办法是亏损卖出,等待价格跌下来的时候再补回库存,这种滚动操作的模式,来降低库存的成本,从而确保手中现金流充足。部分对后市判断失误的产业客户,大都是不愿意亏损出货,不懂得滚动操作来降低库存成本,最终都死于现金流锻炼。

此外,产业客户通常是“手中有货,心中不慌”,所以他们最常见的做法就是在期货市场上进行抛空来进行套保,因为产业客户手中有大量现货,他们担心未来价格下跌给自己造成损失,所以在期货上做空来套保,如果未来商品价格下跌,手中现货的损失可以通过期货账户上做空获得盈利进行补偿。

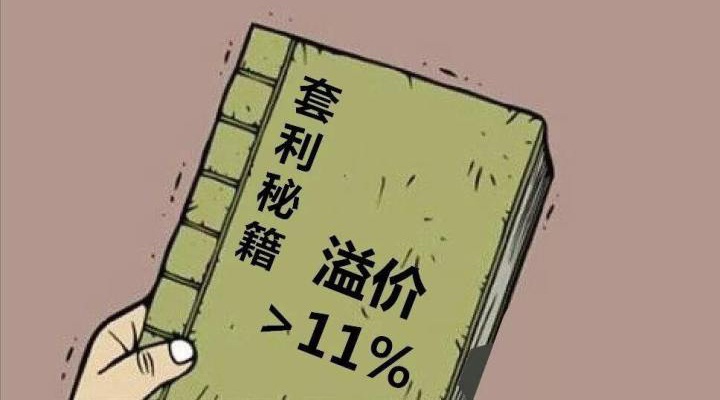

然而,对于大多数散户来说,我们手中并没有现货,如何来实现类似于这种的套保思维呢?其实我在前面已经介绍过了,就是跨期套利,当然前提条件是远月合约比近月合约之间价格高很多。采取买入近月合约,做空远月合约的跨期套利组合,其实和产业客户的套期保值很相似,只不过散户买入的近月无法进行交割而已。关于套利,我在后面会陆续详细介绍不同产业、不同品种之间的套利组合与逻辑。

作为交易者,我们应该向成功的交易者去学习,在期货市场中,无疑产业客户算是比较成功的交易者,部分以私募基金为代表的金融客户也算是比较成功,大部分散户都是失败的。根本原因在于思维与方法的错误,向成功的交易者学习时,我们也要考虑自身的条件,如果你擅长搞程序化,那么你学习金融客户那一套也是不错的,他们的风控相对比较好。

当然,成功的交易者并不一定没有失败,而是人家从大局考虑,所做的牺牲。我们经常说,产业客户是期货市场上的奶牛,为什么呢?因为在期货明显上涨的时候,谁那么傻去做多头的对手盘呢,其中很多时候都是产业客户开的空单,他们的目的是为了套保。也许你会说,他们直接做多不好吗?手上有现货,然后再在期货市场上开多单,正常的产业客户不会那么干,风险太大了,因为谁也不敢保证自己对行情的判断就那么准确。

所以进行套保,锁定利润,控制风险才是他们的第一追求,而并非是利润最大化。产业客户的这种思维对与散户交易者来说也是需要学习的,以控制风险为首要任务,而大多数散户交易者眼中主要盯着利润,往往忽视风险。

延伸阅读: