导读:

人人最关心的一个问题,就是钱是怎么赚来的;人人最喜欢的赚钱方法,就是投资;而投资中最简单的方法,就是依靠“复利”。所谓复利,就是利息产生利息。这些道理你一定都听说过了。但“真实世界”里的财富增长,并不是这个样子。

假设你现在有10000元,利息是10%,那明年就会变成11000元。如果利息也能产生利息,也就是所谓“利滚利”,那么到了第二年,你就不仅有12000元,而是10000×1.1×1.1,就是12100元。

到第N年,你的财富就是10000×1.1的N次方,这就叫“指数增长”。

10%的利息,25年就达到10倍。也就是说你现在存一万元,25年内你什么都不用干,就能获得10万元。

那为什么非得是10%的利息呢?

15%不是更好?如果利息是15%,只要17年就能达到10倍,34年就是100倍!如果你父母在生你的那一年给你存了1万元,那到你34岁的时候,你已经拥有了100万元。如果当年存10万元,你就有了1000万。

如果利息是20%,那更是只要26年就能变成100倍,正好结婚买房。

所以复利实在是厉害啊。要不怎么爱因斯坦说,宇宙中最强大的力量就是复利!

要用复利挣钱,你就要自律,推迟享乐,把钱放在那里坚决不用。那些钱已经不是普通的钱,而是宝贵的种子——你只需耐心等待复利的回馈。

每当我听人说用复利挣钱,总会想起一个故事。那是一个关于鸡蛋的故事。

从前有个人,得到一个鸡蛋,但他没有吃。他想,如果我等这个鸡蛋孵出小鸡,把小鸡养大,还能生出好多好多蛋,那些蛋再孵出小鸡,由此鸡生蛋、蛋生鸡,我不就发大财了吗?

他这么想着,一不小心,鸡蛋掉地上摔碎了。这个人非常难过,因为他损失的不是一个鸡蛋,而是一笔巨额的财富。

如果你觉得指望靠一个鸡蛋发家致富不靠谱,我想说的就是,指望复利致富也不靠谱。这两件事本质上是一样的,只不过利率可能不同。

我不是质疑你的自律精神——我完全相信你能攒钱。

问题不在于本金。 问题在于,你想去哪找长期的、稳定的、20%的利率。

在真实世界中,你找不到20%的利率,你也找不到15%的利率,你甚至找不到10%的利率。

如果华尔街哪个投资公司说我能提供保证10%的利率,无数人会哭着喊着把资金交给它管理。现实是只有“庞氏骗局”那种非法集资公司,做这样的保证。

关于股票投资有两个基本知识:其中一个你可能不知道,另一个你早就知道。

你可能不知道的知识是,很少有哪个投资基金能“系统性地”打败市场。

所谓“打败市场”,就是在比较长的时间内,你的投资增长率高于大盘指数,比如标准普尔指数。哪怕是老江湖的投资经理,都做不到打败标准普尔指数 。

你可能会说,每年都有人的投资回报率远远超过标准普尔指数啊。的确有很多,但你无法排除运气因素。

你看看今年投资表现排名前十的公司,再看看去年排名前十的公司,你会发现这两个名单非常不一样。你可以在一时打败市场,但你没有办法长期打败市场。

你应该知道的知识则是,就连大盘指数也是有风险的。

咱们看看标准普尔指数过去40年的历史——

大部分时间内它的确在增长,而且可以连续很多年增长,回报率大大超过把钱存银行。但是请注意,它也有下跌的时候——你永远都不知道它明年到底会增长还是下跌。

两个知识放一起,这就意味着,没有哪个投资机构能承诺在20年、30年的时间内年年都给你一个比较高的回报率。

据我所知,有一个叫“文艺复兴”的公司最近这些年做到了高回报率——它用的投资算法不一定是可持续的,而且它不轻易接受新客户——这个要点是几乎所有公司都做不到。

所以,我对复利赚钱模式的质疑就在于,你找不到长期稳定地给你10%回报率的地方。 事实上,那种指望根本就不符合自然规律。真实世界中就不存在长期指数增长的东西。

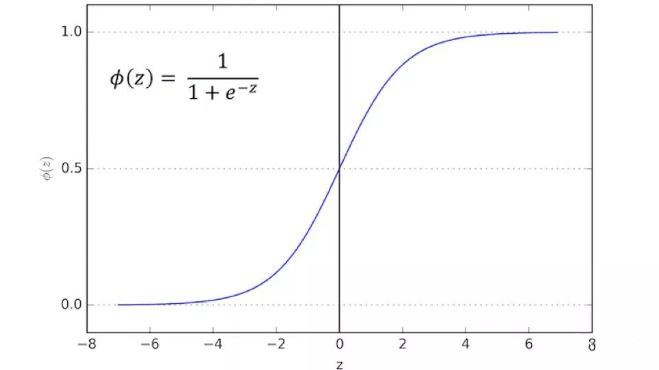

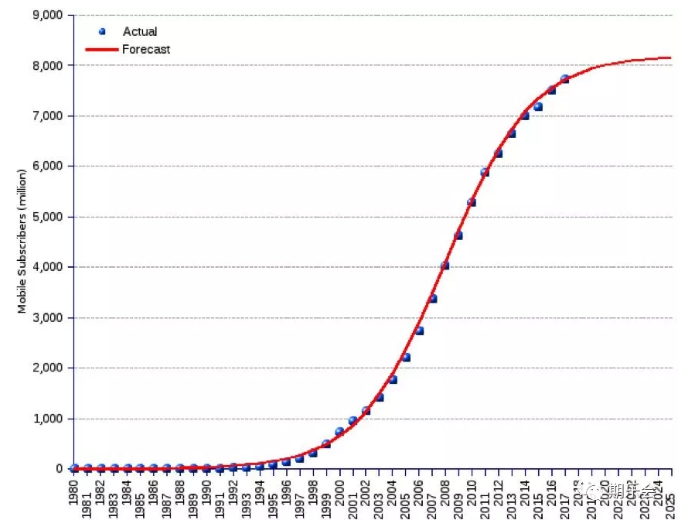

真实世界里一个什么东西的增长,常常呈现像数学家说的“逻辑函数”的样子——

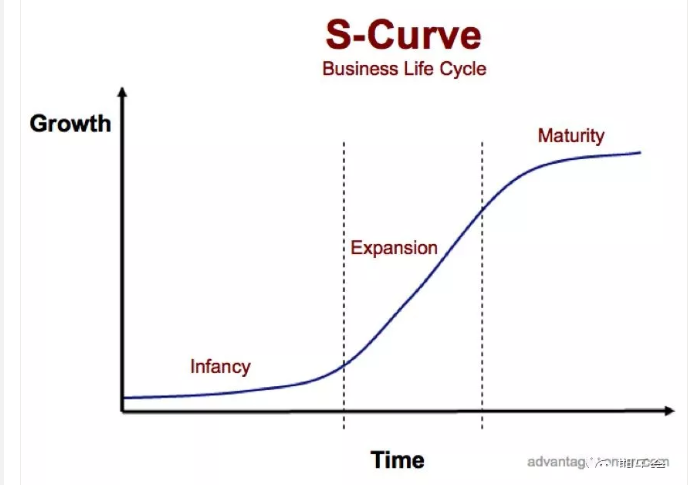

你可以忽略其中所有的数学细节,记住这个形状就可以。很多学者把这个形状称为“S曲线”。一般公司业务的增长,常常就是S曲线——

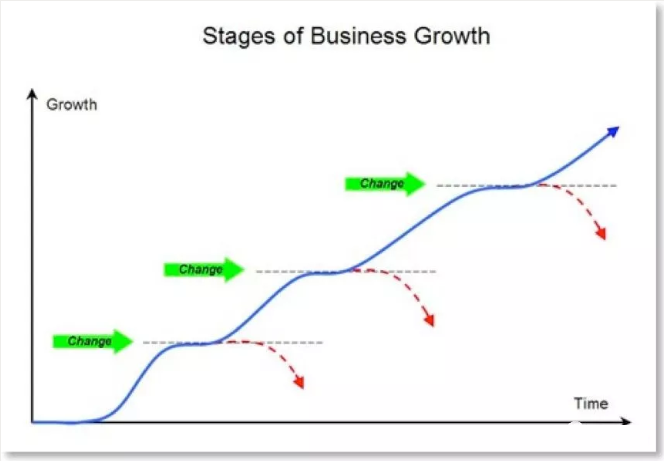

我们可以把这个曲线分成婴儿期、扩张期和成熟期三个阶段。

在婴儿期,公司刚起步,在相当长的一段时间内可能是不挣钱的。

你一直坚持下去,有一天新产品打开销路了,公司就会迎来一个高速增长的扩张期。扩张期的增长就非常像指数增长。用户带来口碑,口碑又带来新用户,整个是个正反馈的过程。但是,这个指数增长不会持续很长时间!

你的增长速度会很快衰减下来,达到一个平台,相当于是一家成熟的公司。

◇

为什么一定会遭遇平台呢?因为市场是有限的。终有一天,竞争对手会赶上来,或者就是你发现全国有可能买你产品的人都已经买了你的产品,你的营销手段到顶了。

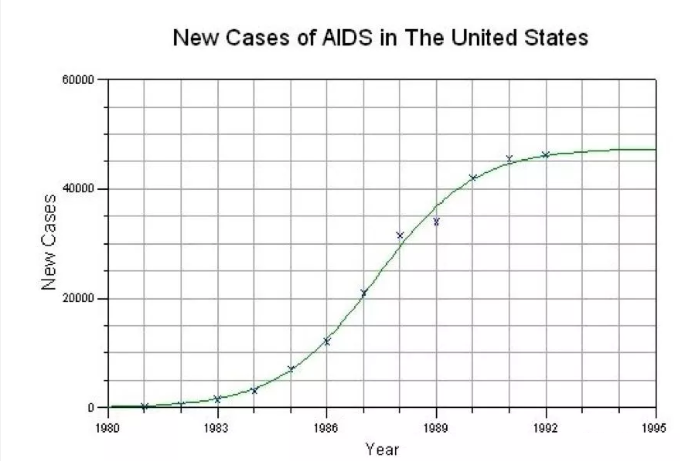

这种增长现象在自然界也存在,比如美国每年新感染艾滋病毒的人数,也符合S曲线——

所以千万别信什么“长此以往国将不国”之类的论断,病毒不会一直扩散,是会被控制的。

全世界手机用户的增长情况,完美符合S曲线——

一开始涨的很慢,然后连续二十年手机用户数快速增长,而到今天据说全世界已经有77亿个手机用户,每10个人拥有10.3个手机,你还能指望快速增长吗?

所以世界上根本就没有“长期指数增长”这种事情。正所谓花无百日红,潮起又潮落。

那难道说一个公司到了平台期就没指望了吗?也不是。

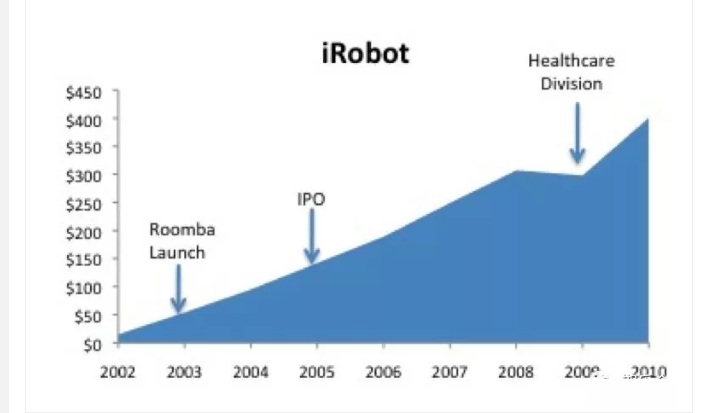

如果你能制造一个新的增长点,就可以突破平台。 比如说iRobot公司的一段经历——

iRobot 公司的主要产品是家用的扫地机器人,有过快速增长,到2009年遭遇平台期。就在这时候,他们开辟了一个新领域,搞了个医疗看护的机器人产品,结果获得了第二轮的高速增长。

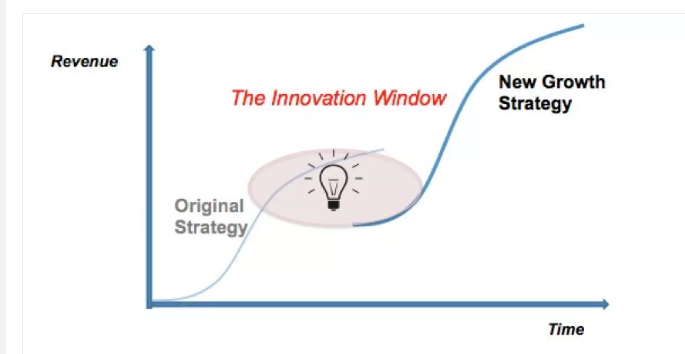

所以企业必须不断创新才行,只有创新能带来新的增长——

理想情况下,一轮又一轮的创新带给你一波又一波的增长——

但就是这样也是很难的。如果仅仅是原有产品的一个改进,那还不足以带来新一轮增长,仅仅是维持而已。

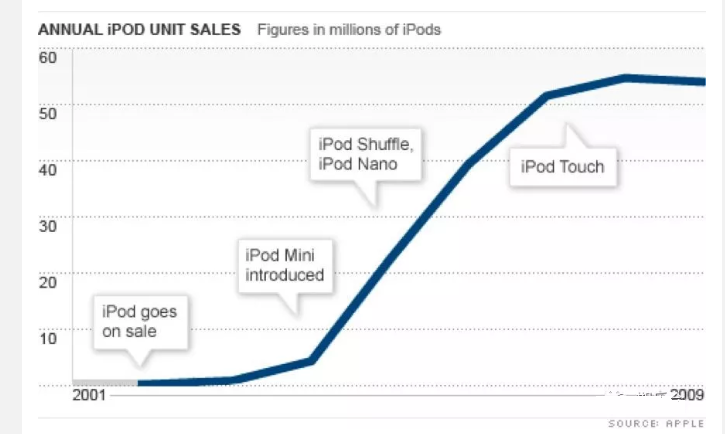

比如我们看苹果公司iPod这个产品的销售历史,虽然历经多次创新,但总的来看还是一条S曲线——

真实世界里就算是不断创新,也很难有持续的高速增长。

整个地球的人口就那么多,购买力就这么大,你苹果公司再厉害,就算你将来卖汽车、卖游艇,你总不能卖飞机吧?就算你真的卖飞机,也不可能每家每户都买你的飞机。

长期的指数增长,根本不符合自然规律。

你可能会说,我专门把钱投给成长期的公司,行不行呢?也不行。

成长型的公司未来都尚未可知,可能变成伟大公司,也可能涨几天就没有了。就好像我们说的那个鸡蛋,搞不好就摔碎了。

再者,即便你判断出这家公司的前景确实很好,那难道别人就看不出来吗?上市公司的未来前景其实都已经包括在它的股价里面了。

我们看市场上有很多市盈率特别高的公司,它们当前盈利非常少,可是股价却特别高,这就表现了市场对它们未来的预期。等你买它股票的时候,它很可能根本就没有被低估。

◇

所谓投资,就是在风险和回报之间做一个取舍。你要安全可靠,回报率就很低。你要高回报,就得承担高风险。

所以马克思不是说吗?10%的利润就能让资本活跃起来,50%的利润就得铤而走险,100%的利润就可以犯法,300%就得冒绞首的风险——没有这个觉悟当什么资本家?

普通人投资,如果你没有时间一天到晚研究股票,特别是如果你认为自己并不比专业投资经理更了解股票市场,最好办法大概是去买指数基金。请注意,这个“指数(index)”可不是“指数增长”那个“指数(exponential)”。

这个道理就是,想“用钱生钱”,就得冒险。就算放高利贷,你都还得担心钱能不能收回来——古代民间借贷利率之所以那么高,就是因为很多钱根本收不回来。

现在买个利率6%的理财产品,人家还得评估一下你的风险承受能力。买国债、把钱存银行,都还有一个能不能打败通货膨胀的风险。

在真实的世界里想要发财,要么你拥有某种稀缺的能力,要么你掌握稀缺的资源,比如你是谁儿子,要么就是你有眼光。

而眼光,说白了,不管是选择投资机会还是选择职业,跟运气非常有关系。

当然投资不等于**,运气是可以管理的,但是你不能不承认运气的作用——而且在很多情况下是最重要的作用。

那些金融产品的存在,并不是为了让人用存钱的方法发财。

其实在一个金融发达的社会,年轻人不但不应该存钱,而且应该借贷花钱。

刚毕业的年轻人又要成家立业又要吃喝玩乐,这时候存什么钱?过去人们总是年轻的时候想用钱却没钱,老了不用钱了却有很多钱,金融的重要作用就是把这个时间上的差异给抹平。

◇

那些把发财的希望寄托在复利上的人,是认知上的懒惰者。

当别人拼命工作、甚至冒着风险创业的时候,他们唯一的自律就是少看两场电影、少吃一顿大餐省钱。

当别人努力研发创新的时候,他们唯一动脑的就是算算这个利率理论上25年以后能带来多少钱。他们难道不觉得,这想得太简单了吗?

最后,据有人考证,爱因斯坦根本没说过什么“复利是宇宙中最强大的力量”这种傻话。

延伸阅读:想成为顶尖高手?先来读完这篇文章

哼哼哼

0

文章0

关注0

粉丝道理浅显易懂,知易行难T-T