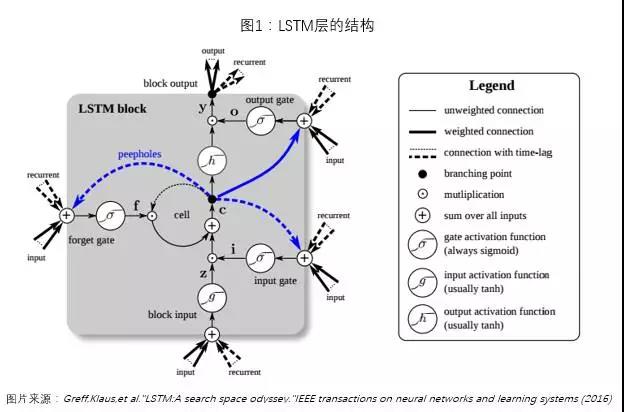

LSTM Networks是递归神经网络(RNNs)的一种,该算法由Sepp Hochreiter和Jurgen Schmidhuber在Neural Computation上首次公布。后经过人们的不断改进,LSTM的内部结构逐渐变得完善起来(图1)。在处理和预测时间序列相关的数据时会比一般的RNNs表现的更好。目前,LSTM Networks已经被广泛应用在机器人控制、文本识别及预测、语音识别、蛋白质同源检测等领域。基于LSTM Networks在这些方面的优异表现,本推文旨在探究LSTM是否可以应用于股票时间序列的预测。

本推文使用的LSTM处理股票序列的流程如图2。构建LSTM模型使用库主要为Keras。

数据获取与处理:对于时间序列,我们通常会以[X(t-n),X(t-n+1),…,X(t-1),X(t)]这n个时刻的数据作为输入来预测(t+1)时刻的输出。对于股票来说,在t时刻会有若干个features,因此,为了丰富features以使模型更加精确,本推文将n(time series)×s(features per time series)的二维向量作为输入。LSTM对于数据标准化的要求很高,因此本推文所有input数据均经过z-score标准化处理。

LSTM模型构建:作为循环层的一种神经网络结构,只使用LSTM并不能构建出一个完整的模型,LSTM还需要与其他神经网络层(如Dense层、卷积层等)配合使用。此外,还可以构建多层LSTM层来增加模型的复杂性。

回测:本推文进行的回测分为两种,一是直接将LSTM输出结果作为做单信号在个股上进行回测,二是将LSTM的预测结果作为一种择时信号,再配合其他选股模型(如BigQuant平台的StockRanker)进行回测。

之前公众号发过一篇文章,Jakob Aungiers在他的个人网站上比较详细地介绍了LSTM在Time Series Prediction上的运用(传送门[点击标题即可查看]:通过LSTM神经网络进行时序预测针对股票市场),以BigQuant(https://bigquant.com)为平台进行了实现,其使用方法为利用沪深300前100天的收盘价预测下一天的收盘价。从结果来看,LSTM对未来20天的预测基本上是对过去100天收盘价变化的趋势的总括,因此最终的预测结果以及回测结果都不是很理想。 之后尝试增加了features(每日Open,High,Low,Close,Amount,Volume),效果依然不是很好。

通过对结果进行分析以及阅读研究一些研报,得到的初步结论为:一是input时间跨度太长(100天的价格走势对未来一天的价格变化影响很小),而待预测数据时间跨度太短;二是收盘价(Close)是非平稳数据,LSTM对于非平稳数据的预测效果没有平稳数据好。

综合以上两点,本推文所使用的输入和输出为利用过去30天的数据预测将来五天的收益。

测试对象:沪深300

数据选择和处理:

input的时间跨度为30天,每天的features为['close','open','high','low','amount','volume']共6个,因此每个input为30×6的二维向量。

output为未来5日收益future_return_5(future_return_5>0.2,取0.2;future_return_5<-0.2,取-0.2),为使训练效果更加明显,output=future_return_5×10; features均经过标准化处理(在每个样本内每个feature标准化处理一次)。

训练数据:沪深300 2005-01-01至2014-12-31时间段的数据;测试数据:沪深300 2015-01-01至2017-05-01时间段数据。

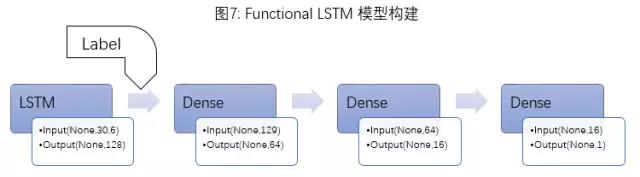

模型构建:鉴于数据较少(训练数据约2500个,预测数据约500个),因此模型构建的相对简单。模型共四层,为一层LSTM层+三层Dense层(图3)。

回测:得到LSTM预测结果后,若LSTM预测值小于0,则记为-1,若大于0,记为1。

部分代码:

# 数据处理:设定每个input(30time series×6features)以及数据标准化

train_input = []

train_output = []

test_input = []

test_output = []

for i in range(conf.seq_len-1, len(traindata)):

a = scale(scaledata[i+1-conf.seq_len:i+1])

train_input.append(a)

c = data['return'][i]

train_output.append(c)

for j in range(len(traindata), len(data)):

b = scale(scaledata[j+1-conf.seq_len:j+1])

test_input.append(b)

c = data['return'][j]

test_output.append(c)

# LSTM接受数组类型的输入

train_x = np.array(train_input)

train_y = np.array(train_output)

test_x = np.array(test_input)

test_y = np.array(test_output)

# 自定义激活函数

import tensorflow as tf

def atan(x):

return tf.atan(x)

# 构建神经网络层 1层LSTM层+3层Dense层

# 用于1个输入情况

lstm_input = Input(shape=(30,6), name='lstm_input')

lstm_output = LSTM(128, activation=atan, dropout_W=0.2, dropout_U=0.1)(lstm_input)

Dense_output_1 = Dense(64, activation='linear')(lstm_output)

Dense_output_2 = Dense(16, activation='linear')(Dense_output_1)

predictions = Dense(1, activation=atan)(Dense_output_2)

model = Model(input=lstm_input, output=predictions)

model.compile(optimizer='adam', loss='mse', metrics=['mse'])

model.fit(train_x, train_y, batch_size=conf.batch, nb_epoch=10, verbose=2)

# 预测

predictions = model.predict(test_x)

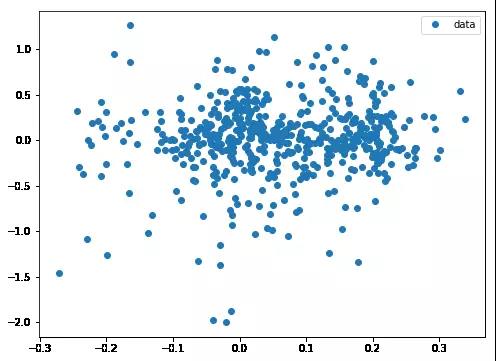

# 预测值和真实值的关系

data1 = test_y

data2 = predictions

fig, ax = plt.subplots(figsize=(8, 6))

ax.plot(data2,data1, 'o', label="data")

ax.legend(loc='best')

# 如果预测值>0,取为1;如果预测值<=0,取为-1.为回测做准备

for i in range(len(predictions)):

if predictions[i]>0:

predictions[i]=1

elif predictions[i]<=0:

predictions[i]=-1

# 将预测值与时间整合作为回测数据

cc = np.reshape(predictions,len(predictions), 1)

databacktest = pd.DataFrame()

databacktest['date'] = datatime

databacktest['direction']=np.round(cc)

每个模型做两次回测,第一次回测(后文简称回测1)为直接以LSTM预测值在沪深300上做单:若LSTM预测值为1,买入并持有5day(若之前已持仓,则更新持有天数),若LSTM预测值为-1,若为空仓期,则继续空仓,若已持有股票,则不更新持有天数;

第二次回测(后文简称回测2)为以LSTM为择时指标,与StockRanker结合在3000只股票做单:若LSTM预测值为1,则允许StockRanker根据其排序分数买入股票,若LSTM预测值为-1,若为空仓期,则继续空仓,若已持有股票,则禁止StockRanker买入股票,根据现有股票的买入时间,5天内清仓;

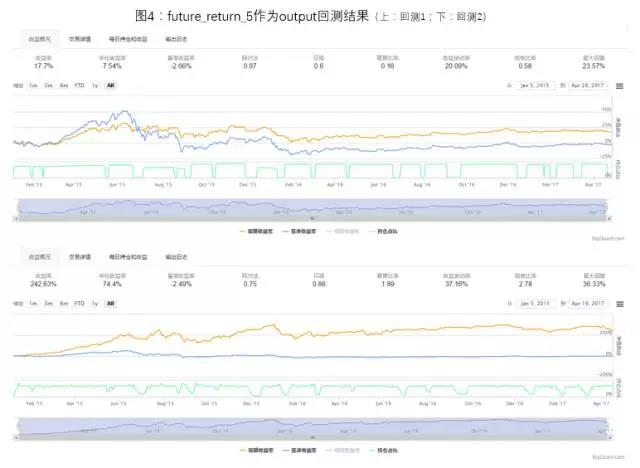

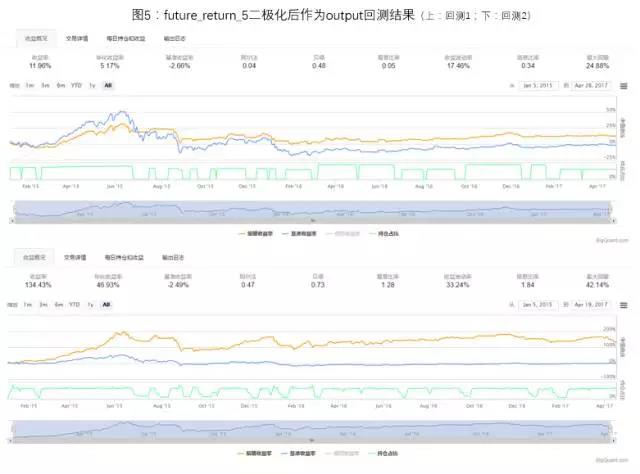

对于future_return_5的处理分为两种情况,一种为直接将future_return_5作为output进行模型训练,二是将future_return_5二极化(future_return_5>0,取1;future_return_5<=0,取-1),然后将二极化后的数据作为output进行模型训练。

两种处理方法的回测情况如图4,图5。由于模型每次初始化权重不一样,每次预测和回测结果会有一些差别,但经过多次回测统计,直接将future_return_5作为output进行模型训练是一个更好的选择。在本推文接下来的讨论中,将会直接将future_return_5作为output进行模型训练。

神经网络的过拟合:在训练神经网络过程中,“过拟合”是一项尽量要避免的事。神经网络“死记”训练数据。过拟合意味着模型在训练数据的表现会很好,但对于训练以外的预测则效果很差。原因通常为模型“死记”训练数据及其噪声,从而导致模型过于复杂。本推文使用的沪深300的数据量不是太多,因此防止模型过拟合就尤为重要。

训练LSTM模型时,在参数层面上有两个十分重要的参数可以控制模型的过拟合:Dropout参数和在权重上施加正则项。Dropout是指在每次输入时随机丢弃一些features,从而提高模型的鲁棒性。它的出发点是通过不停去改变网络的结构,使神经网络记住的不是训练数据本身,而是能学出一些规律性的东西。正则项则是通过在计算损失函数时增加一项L2范数,使一些权重的值趋近于0,避免模型对每个feature强行适应与拟合,从而提高鲁棒性,也有因子选择的效果;在1)的模型训练中,我们加入了Dropout参数来避免过拟合。接下来我们尝试额外在权重上施加正则项来测试模型的表现。

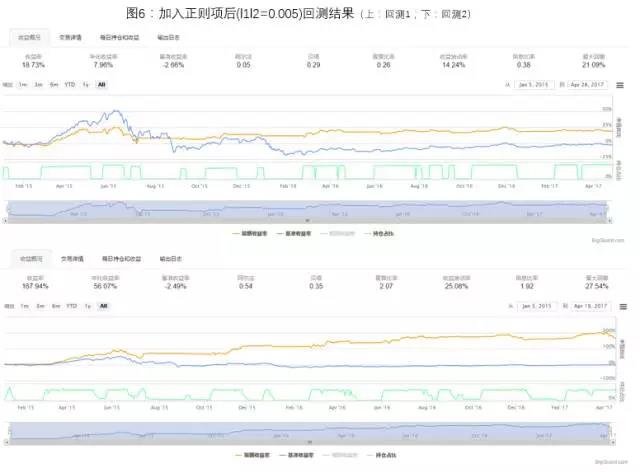

回测结果如图6,加入正则项之后回测1和回测2的最大回撤均有下降,说明加入正则项后确实减轻了模型的过拟合。比较加入正则项前后回测1的持仓情况,可以看到加入正则化后空仓期更长,做单次数减少(19/17),可以理解为:加入正则项之后,模型会变得更加保守。

正则项的问题:经过试验,对于一个LSTM模型来说,正则项的参数十分重要,调参也需要长时间尝试,不合适的参数选择会造成模型的预测值偏正分布(大部分预测值大于0)或偏负分布,从而导致预测结果不准确,而较好的正则参数会使模型泛化性非常好(图6所用参数训练出来的模型的预测值属于轻度偏正分布)。本文之后的讨论仍会基于未加权重正则项的LSTM模型。

除了传统的Sequential Model(一输入,一输出)外,本推文还尝试构建了Functional Model(支持多输入,多输出)。前面提到的features处理方法丢失了一项重要的信息:价格的高低。相同的input处在3000点和6000点时的future_return_5可能有很大不同。因此,本文尝试构建了"二输入一输出"的Functional Model:标准化后的features作为input输入LSTM,LSTM层的输出结果和一个指标-label(label=np.round(close/500))作为input输入后面的Dense层,最终输出仍为future_return_5(图7)。

部分代码:

# LSTM与stockranker配合回测

class conf:

start_date = '2010-01-01'

end_date='2017-05-01'

# split_date 之前的数据用于训练,之后的数据用作效果评估

split_date = '2015-01-01'

instruments = D.instruments(start_date, end_date)

label_expr = ['return * 100', 'where(label > {0}, {0}, where(label < -{0}, -{0}, label)) + {0}'.format(20)] # 持有天数,用于计算label_expr中的return值(收益)

hold_days = 5

# 特征

features = ['close_5/close_0', # 5日收益

'close_10/close_0', # 10日收益

'close_20/close_0', # 20日收益

'avg_amount_0/avg_amount_5', # 当日/5日平均交易额

'avg_amount_5/avg_amount_20', # 5日/20日平均交易额

'rank_avg_amount_0/rank_avg_amount_5', # 当日/5日平均交易额排名

'rank_avg_amount_5/rank_avg_amount_10', # 5日/10日平均交易额排名

'rank_return_0', # 当日收益

'rank_return_5', # 5日收益

'rank_return_10', # 10日收益

'rank_return_0/rank_return_5', # 当日/5日收益排名

'rank_return_5/rank_return_10', # 5日/10日收益排名

'pe_ttm_0', # 市盈率TTM

]

# 给数据做标注:给每一行数据(样本)打分,一般分数越高表示越好

m1 = M.fast_auto_labeler.v5(

instruments=conf.instruments, start_date=conf.start_date, end_date=conf.end_date,

label_expr=conf.label_expr, hold_days=conf.hold_days,

benchmark='000300.SHA', sell_at='open', buy_at='open'

)

# 计算特征数据

m2 = M.general_feature_extractor.v5(

instruments=conf.instruments, start_date=conf.start_date, end_date=conf.end_date,

features=conf.features)

# 数据预处理:缺失数据处理,数据规范化,T.get_stock_ranker_default_transforms为StockRanker模型做数据预处理

m3 = M.transform.v2(

data=m2.data, transforms=T.get_stock_ranker_default_transforms(),

drop_null=True, astype='int32', except_columns=['date', 'instrument'],

clip_lower=0, clip_upper=200000000)

# 合并标注和特征数据

m4 = M.join.v2(data1=m1.data, data2=m3.data, on=['date', 'instrument'], sort=True)

# 训练数据集

m5_training = M.filter.v2(data=m4.data, expr='date < "%s"' % conf.split_date)

# 评估数据集

m5_evaluation = M.filter.v2(data=m4.data, expr='"%s" <= date' % conf.split_date)

# StockRanker机器学习训练

m6 = M.stock_ranker_train.v2(training_ds=m5_training.data, features=conf.features)

# 对评估集做预测

m7 = M.stock_ranker_predict.v2(model_id=m6.model_id, data=m5_evaluation.data)

# 生成卖出订单:hold_days天之后才开始卖出;对持仓的股票,按StockRanker预测的排序末位淘汰

if databacktest['direction'].values[databacktest.date==current_dt]==-1: # LSTM择时卖

instruments = list(reversed(list(ranker_prediction.instrument[ranker_prediction.instrument.apply(lambda x: x in equities and not context.has_unfinished_sell_order(equities[x]))])))

for instrument in instruments:

if context.trading_calendar.session_distance(pd.Timestamp(context.date[instrument]), pd.Timestamp(current_dt))>=5:

context.order_target(context.symbol(instrument), 0)if not is_staging and cash_for_sell > 0:

instruments = list(reversed(list(ranker_prediction.instrument[ranker_prediction.instrument.apply(lambda x: x in equities and not context.has_unfinished_sell_order(equities[x]))])))

# print('rank order for sell %s' % instruments) for instrument in instruments:

context.order_target(context.symbol(instrument), 0)

cash_for_sell -= positions[instrument]

if cash_for_sell <= 0:

break

# 生成买入订单:按StockRanker预测的排序,买入前面的stock_count只股票

if databacktest['direction'].values[databacktest.date==current_dt]==1: # LSTM择时买

buy_dt = data.current_dt.strftime('%Y-%m-%d')

context.date=buy_dt

buy_cash_weights = context.stock_weights

buy_instruments = list(ranker_prediction.instrument[:len(buy_cash_weights)])

max_cash_per_instrument = context.portfolio.portfolio_value * context.max_cash_per_instrument

for i, instrument in enumerate(buy_instruments):

cash = cash_for_buy * buy_cash_weights[i]

if cash > max_cash_per_instrument - positions.get(instrument, 0): # 确保股票持仓量不会超过每次股票最大的占用资金量

cash = max_cash_per_instrument - positions.get(instrument, 0)

if cash > 0:

context.order_value(context.symbol(instrument), cash)

buy_dates[instrument] = current_dt

context.date = buy_dates

回测结果如图8。由回测结果可以看出,加入指示标后的LSTM模型收益率相对下降,但是回撤更小。LSTM预测值小于0的时间段覆盖了沪深300上大多数大幅下跌的时间段,虽然也错误地将一些震荡或上涨趋势划归为下跌趋势。或许这是不可避免的,俗话说高风险高回报,风险低那么回报也不会非常高,高回报和低风险往往不可兼得。

结论:本推文通过探究性地应用LSTM对沪深300未来五日收益率进行预测,初步说明了LSTM Networks是可以用在股票市场上的。由于LSTM更适用于处理个股/指数,因此,将LSTM作为择时模型与其他选股模型配合使用效果较好。利用LSTM模型对沪深300数据进行预测并将结果作为择时信号,可以显著改善stockranker选股模型在回测阶段的回撤。

展望:由于个股数据量较少,LSTM模型的可扩展程度和复杂度受到很大制约,features的选择也受到限制(若input的features太多,而data较少的话,会使一部分features不能发挥出应有的作用,也极易造成过拟合)。将来我们希望能在个股/指数的小时或分钟数据上测试LSTM的性能。另外,将探究LSTM模型能否将属于一个行业的所有股票data一起处理也是一个可选的方向。

说明:由于每次训练LSTM模型权重更新情况不同以及Dropout的随机性,LSTM模型的每次训练训练结果都会有差异。

提示:由于LSTM涉及参数众多,目前还不能保证LSTM模型的稳定性,本推文所附回测结果均为多次训练模型后选取的较为理想的情况,目的是说明LSTM是可以应用于股票市场的以及将其作为择时模型是可能的。本推文所述以及提供的代码仅供探究及讨论,若要形成一个在股票市场比较实用的LSTM模型,还需要在features选择、模型构建、模型参数选择以及调优等方面花费大量精力。