什么是肥尾?举个例子:最近的焦煤焦炭行情,是典型的价格涨幅分布偏离原有分布,波动率明显大于历史波动率,其波动率直方图分布显著偏峰,尾部(大波动率)分布肥硕。这样描述,各位能够理解了吧。

古典假设下的正态分布,也即文献中所称的“薄尾”型(Light Tails)分布,一般都是与指数分布的尾部相比较而给予判断。若一随机变量的密度函数以指数函数的速度衰减至零,就称此变量的分布是“薄尾”型的;若密度函数以幂函数的速度衰减至零,就称此变量的分布是“肥尾”型的。标准正态分布为“薄尾”型分布。

西蒙斯(James Simons)说:“肥尾分布风险只是告诉我们,金融市场上的信息分布不是简单的正态分布,那个市场上的尾巴显然没有内幕人员看到的尾巴偏离的大。所以,我们知道所有的这些,并且懂得这些都是很重要的因素。其实,我们会仔细考量所有我们所能想到的并且能考察的因素,直到现在我们的方法也基本上是正确的。”那么什么是“肥尾现象”?

假设今天的油价是每桶64美元,那么一个月后,油价会变成多少?看到这个问题,你或许要考虑国际**形势,或是乌克兰输油管的情况。但这只是一些影响因素,你很难由它们推断确切的价格会是多少。

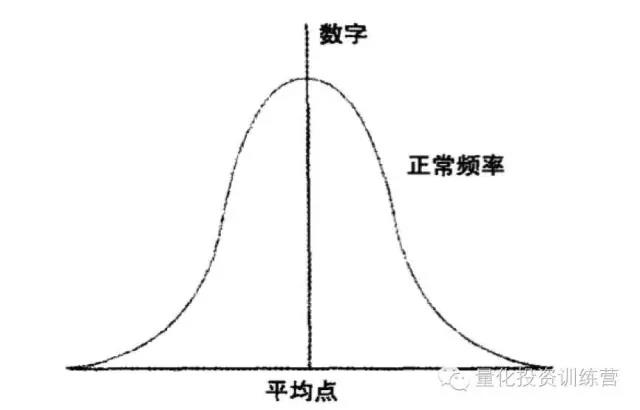

这个问题的解决办法,早在一个多世纪以前就有人提出来了。法国物理学家路易斯·巴谢利耶记录了一支股票的价格在许多个时间间隔里的变化情况,发现数据落在了一条曲线上。

这条名叫“铃型曲线”的线很像高中数学的抛物线,曲线顶端是变化值最常出现的地方,曲线向两侧下降的过程中,巨大的变化不常见。更多的数学家发现,从人们智商比例到骰子游戏,这条线解释了大部分动态事务的趋势,他们于是将铃型曲线称为“常态”分布,因为它看似就像是大自然的运作方式。

拿人的体重来说,50公斤是常见的成年人体重,但是偶尔也会有超过90公斤的大胖子以及不足30公斤的瘦子,铃型曲线显示,石油、粮食、汽车或是其他东西的价格变化幅度都不大,一般是0.5%或者1%,而一天之内10%到20%的大幅波动是不可能的。人们深信铃型曲线很多年,直到1963年,在IBM研究所工作的另一个法国人,数学家比诺·曼德布洛特发现了一个令人震惊的事实。

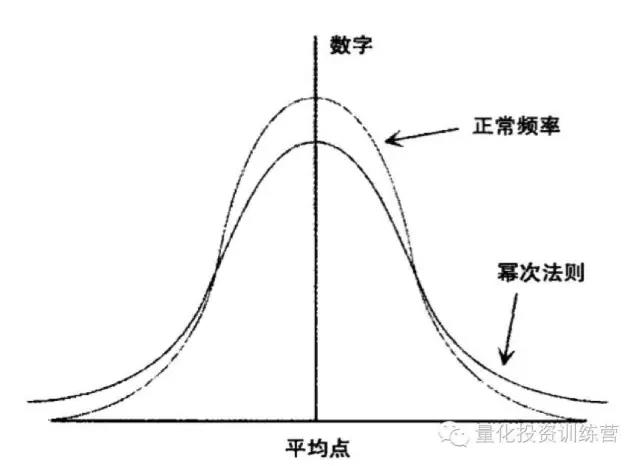

曼德布洛特对芝加哥商业交易所的棉花价格的浮动情况做了研究,他记录了数日或数周的价格差异,看看价格变化的频率是怎样的,然后根据数据画出图形。他发现了一个很像铃型曲线的模式,但有一个很重要的区别是--曲线的'尾巴'在降至0的过程中比铃型曲线更缓慢。

数学家把曼德布洛特发现的这种模式称为'幂次法则'(power law)。当时幂次法则的重要意义在于,由于曲线的下降速度非常慢,因此使得人们并不难预测到事件的极端变化,而依靠铃型曲线的数据分析却很少能做到这一点。

四十年后,我们知道了石油、猪肉或股票的价格都是这样变化的。在纽约股票交易所上市的公司的股票价格中,也能找到同样的模式,抑或是在著名的标普500指数中、其他地方(如日本和德国)的股票市场上也不例外,外汇市场和债券市场亦是如此。迹象是相当明显的——在所有市场中,事件的极端变化要比根据常态数据推测出来的发生频率更频繁。

经济学或金融学的任何理论对这一现象的解释方式都无法令人信服。有个大众的想法认为,价格的大多数剧烈波动,也许仅仅是因为受到了'外来刺激',譬如扰乱秩序的'911恐怖袭击'事件,或是重大企业或**的丑闻事件。没错,这些事件显然可以震撼市场,也必定会使价格大幅度波动,但是,这种笼统的解释似乎无法刷清所有疑点,因为还有许多价格的大幅波动,背后却没有任何大型事件发生。1991年,一群经济学家对二战以来美国50个单日价格波动情况做了研究调查,结果发现,其中有许多个价格波动发生的当日,并没有什么大新闻。

所以,'肥尾现象'的谜团仍旧没有得到解答,这也使经济学家陷入更尴尬的境地,毕竟不是市场的话,经济学家还能拿什么来解释呢?这个谜团不仅仅是学术问题。莫顿、修斯以及LTCM基金的其他金融奇才也试图预测,他们会不会因为市场的巨幅动荡受到沉重的打击,并且利用'普遍性'数据——一个经济学家理性信念的产物,来预测这些不确定的事情。

根据铃型曲线对市场动荡的预计,股票价值单日降幅达到10%,应该只有每500年才会发生一次。然而,现实的数据却给出了一个更可靠的预测:每五年就会发生一次,这一频率对于LTCM来说太快了,使得他们无法利用交易战略侥幸过关,继续生存下去。

从统计学角度比较学术的来描述:尾端风险/极端风险(Tail Risk)是指统计学上两个极端值可能出现的风险,按照常态的钟型分布(Bell Shape),两端的分布机率是相当低的(Thin Tails);但是两个极端值的分布亦有可能出现厚尾风险/肥尾(Fat Tails)风险,那就是距离中值(Mean),出现的机率提高。

我们应该如何理解肥尾现象,或许我们应该回归到人本身来思考这个问题:如果将人比作社会原子,人会根据简单的法则采取行动,同时以快速的适应能力来获取利益。这本不是什么新鲜事,但是当许多人聚集到一起时,这种适应能力会导致的后果,就可以用肥尾分布形态来表达。

我们想要获利,就是跟踪这种肥尾出现的初期,尽可能早介入趋势,尽可能早在趋势消亡前撤退。这就是大部分趋势追踪交易获利的最根本原因,肥尾是一个充分条件。