都说资金管理很重要,资金管理是决定账户运作优秀和平庸的关键,但到底重要到什么程度,很多人没有确切的概念。我们将详细讨论关于资金管理的内容,我试图用数据让你了解资金管理的重要性。

影响一个账户资金曲线的因素很多,主要是以下几个方面:

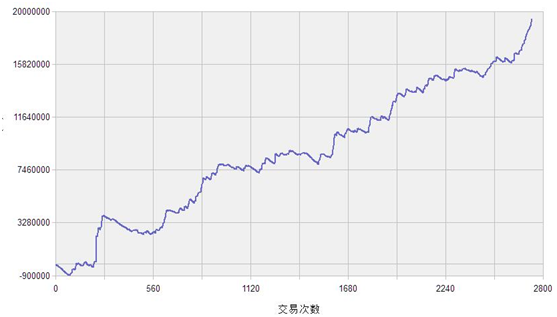

图:多品种组合测试

多品种时间推进过滤。一旦多品种加入了时间因素,账户变动的复杂程度就没那么平缓了,因为各品种几乎是同涨同跌的,回辙就可能达到30%以上,比如海龟交易法则就是典型的多品种时间推进过滤的交易方式;

多系统共用资金池。通常程序化交易的有多个系统,且各系统会共用一个资金池,两个系统每个系统回辙30%,你总体资金的回辙就会达到50%以上,但会对冲掉一部分;

复利因素。多品种测试环境下的20%回辙在加入了时间推进、多系统共用资金池和加入复利的考虑后,回撤几乎可以达到100%,因为单利单系统500%-420%收益的回辙,如果是以复利计算的话,会达到80%的亏损。

以上这些划分仅仅是为了有效的展示整体资金管理的问题,后面会讨论静态曲线和动态曲线的差异。并且,回测也仅仅能够代表过去,如果你不考虑市场的实际环境,拿几个自认为五年连续盈利的单品种策略简单搞个组合就用于实盘,阵亡几乎是必然的,更加悲哀的是,问题到底出在哪里你或许都不清楚。

我用最简单的场景我演示一下一维环境和**环境的区别,我以两笔操作说明这个问题:

有三个品种A、B、C分别发出买入信号,而最终品种A、C以10%止损,品种B以50%止盈。如果平均分配资金参与到三个品种的话,回测结果为:收益为30%,胜率为33%,盈亏比为5:1,优势为2.5,数据非常好。

场景一:品种A先发出信号,买入品种A,品种B发出信号,因为你持有品种A占用了资金,不能买入品种B,而品种A以10%止损后,再次买入品种C,然后品种C止损,最后你的收益是-20%。

场景二:某种过滤机制过滤了品种A的买入信号,品种B发出信号,买入品种B,因为品种B占用了品种C的资金,不能买入品种C,最后品种B以50%止盈,你的收益是+50%。

看到问题所在了吗?两笔操作的规则都一样,唯一的区别就是运气或选股能力,有些人会简单的认为如果经过大量的交易后会平均化这个结果,没有进行数据分析之前,千万别妄下结论,更别用真实资金投进市场,因为结果会让你大吃一惊的。

下面是某个交易系统的测试结果,系统一是一个执行所有品种的系统,它将资金平均分配为10份,无条件的执行全部信号;系统二则只执行前5个品种的信号,后5个品种的信号则忽略,每次开仓资金是系统一的两倍。测试结果如下:

通过测试结果,我们可以初步的得到结论:即在没有特殊市场波动的情况下(2010-2015年是相对稳定的年份,期间没有出现过大的极端事件),无条件的全部执行信号的策略,优于只执行部分靠前的策略。

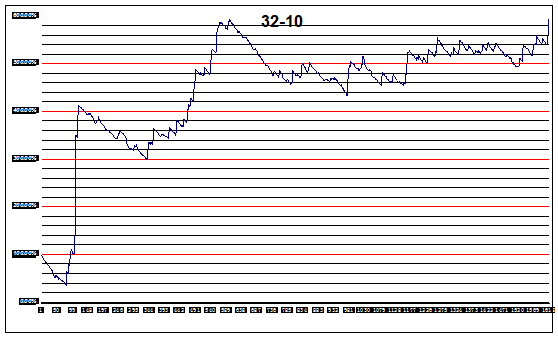

我接下来测试了32个品种,进一步揭示选择执行(选股)隐藏的属性。测试里的32-10的意思就是,32个品种只执行最开始的10次信号,每次信号的头寸是全部执行的3.2倍,在同向头寸中没有平仓的情况下,10个品种为满仓;10-10的意思是,只做10个品种,每个品种的交易信号都接受,测试结果如下:

如果只执行前10个品种的信号,“ 32-10系统”的优势从1.85降低到1.38,而过滤掉的交易优势为2.2,说明“成功”过滤了更多的赚钱交易,留下了更多亏钱的交易,这个结论和股票中“选股做龙头”的思路是相悖的。

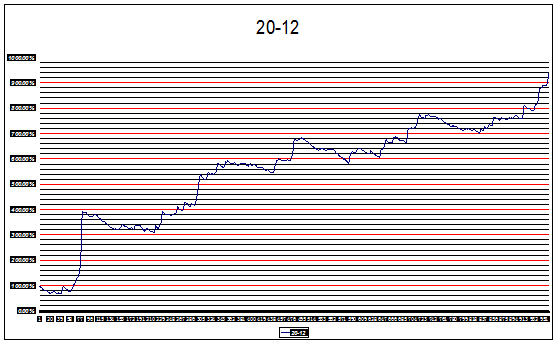

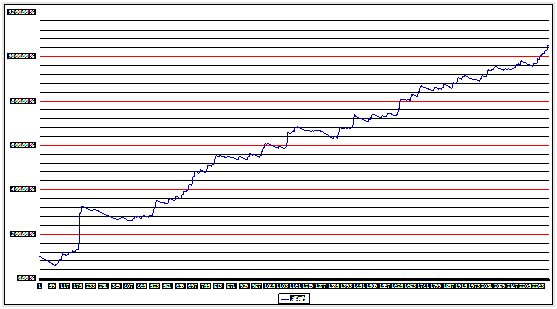

“32-10”和“10-10系统”严重劣势于其他全部执行信号的系统,但“20-12系统”却优于其他系统,最优为“32-24系统”,优势将达到2.17,盈利率将达到31.5%,曲线如下。

值得注意的是,这种测试中净利润并不能说明问题,不过滤系统的净利润和过滤系统的净利润显然不具可比性,因为涉及资金占用的问题。但是优势显著上升(1.98上升到2.17)或下降(1.85下降到1.38),结论就显而易见了。

你也许会认为在实际操作中,虽然更大的止损参数有更加优异的表现,但是更小的止损参数会让你的资金使用更加具有效率,如在品种A上止损平仓,虽然有可能损失继续走出新趋势的机会成本,但是在一个趋势市场中,空置的资金可以迅速指引你参与到趋势更加明显的品种B上去,这里我们不过度假设杠杆的使用,也并不是说你的止损参数一定要设置得很紧,我想表达的是,通过一种买卖参数的改变,将最终影响到你的持仓组合,当你用持仓组合的思路无法解决其本身问题的时候,不妨跳出来另辟蹊径,通过其他模块作用于它,或许你会得到更好的解决方案,但我想提醒你的是,这是一把双刃剑,相信你不难理解,看了上面的数据,对这种想法不要过分乐观,我的建议是当你没有做详细的测试之前,宁愿不要轻易使用这种过滤方法。

再说资金回辙的问题,“32-10系统”的回辙达到87%,说明该系统根本不能应用于实盘,而“10-5系统”的回辙接近于“10-10不过滤系统”的数据,但也高达65%。

不要小看蓝色的单利曲线,几个系统的表现表面上看都差不多,但是“32-10系统”在达到600%的增长后,几乎在接近4年的时间在原地踏步,而“32-24系统”的曲线却增长到1053%,如果以复利增长计算,收益差距将是38.44倍,这个很好理解,因为单利账户收益每提升100%,复利账户收益就会翻倍,按照账户每增长50%就增加50%的头寸计算,差距将是150%的9次方。换句话说,如果你是按照复利操作,“32-10系统”在经历了87%的回辙后最终赚了100万元,但是“32-24系统”经历了25%的回辙后最终却赚了3844万元,而这个差距是在资金管理、时间段、买卖规则、止损规则等全部相同的情况下产生的,而唯一的区别是增加或减少了一些品种数量。

你可能会质疑,在品种的选择和剔除上也许会出现偏差,可能刚好选入的是更好的品种,剔除的是更差的品种,但请注意一组数据,看看没过滤前的优势,优势无论在32、20、10个品种不过滤的环境中,分别是1.85,1.80和1.83,这三组数据说明并不存在选择偏差。

结论意外吧?并且我给你讲一个题外话,我先测试了10个品种的收益,再测试了32个品种的收益,这两组测试给出的答案是不要过滤,我几乎打算认可这个结果了,但好奇心驱使我测试了20个品种。结果答案是20个品种的过滤要优于32个和10个,是一个类似于橄榄球的形状,在品种数量的控制上,也可以有“最优化”的概念。假设我只测试了32和10就放弃了后面的测试,真相就会被埋没。

结论虽然意外,却在情理之中。原因可能在于如果32-10这种过滤机制下,稍微的回调就能够让你开满10个单位而频繁扫到止损,而在多品种的趋势行情中,又不能同时吃到趋势行情,从而两头造成劣势,最终积小亏为大亏。

上面的测试能够让你感受到市场的多变性,在看似风平浪静的表面之下,却是暗流汹涌。一种具备显著优势的操作系统,看似无关紧要的品种数量的多少,会造成如此巨大的差异,并且假设没有进行时间滚动的**回测就盲目的介入操作,破产之后甚至连原因都找不到,这正是市场复杂之处,这些细节新手是不可能理解的,即便是进行了程序化多年的老手,也不见得可以轻易发现这些隐藏在细节中的魔鬼。

所以,一旦涉及资金管理,指标再也不是一个单维指标了,而是构成整体系统的一个神经元,一个优秀的系统会表现出它的“灵魂”,构成系统的各个模组不是机械的组合,而会根据不同模块之间形成相互的反馈和控制,形成联动。改变其中一个参数即会牵一发而动全身,并且你根本不知道构成每个维度的模块中,哪些模块很稳定,哪些模块很敏感,我向你保证,如果不通过数据分析,你几乎无法发现影响模拟回测和实盘差异的到底是哪些因素。你可以看到,寻找买点卖点的行为是多么的“单纯”(并且你偏离了重点)。买卖点,资金管理,止损止盈全部加起来也只是一维的几个点,你能通过一条线观察整个世界吗?而绝大部分人(90%的投资者)连单品种的属性仅停留在“感觉”上,能赚钱的可能性几乎为零。

通过以上的测试演示,揭示了一些市场的本质,你没有高超的测试技巧不要紧,你只需要有自知之明,主动降低杠杆,就可以强化你账户的稳定性,有一种错误的观点让人认为要崇尚简单,但不要误会,简单是针对买卖条件而言,如果你认为交易本身是一件简单的事情,结果将是致命的。永远敬畏市场,敬畏风险,看清自己的弱点并保持谦虚,最终才有机会赚钱。

相关推荐:

[ 文章 ] 《量化交易之门》连载32:如何控制回撤