对于黑色系的品种我喜欢做套利,因为黑色系波动比较大,做单边往往是看对了方向,拿不住单子;对于农产品我喜欢做套利,因为农产品需求相对稳定,难以走出大的趋势,根据产业利润的盈利与亏损进行套利,收入也比较客观;对于化工和有色品种,我喜欢做单边。当然,我并不完全赞同统计套利,我的套利必定是基于某个特定的逻辑,此外,套利也需要考虑进出场时机,因此,即使做套利我也时刻保持着概率思维。总之,逻辑思维与概率思维一直是我交易的核心。

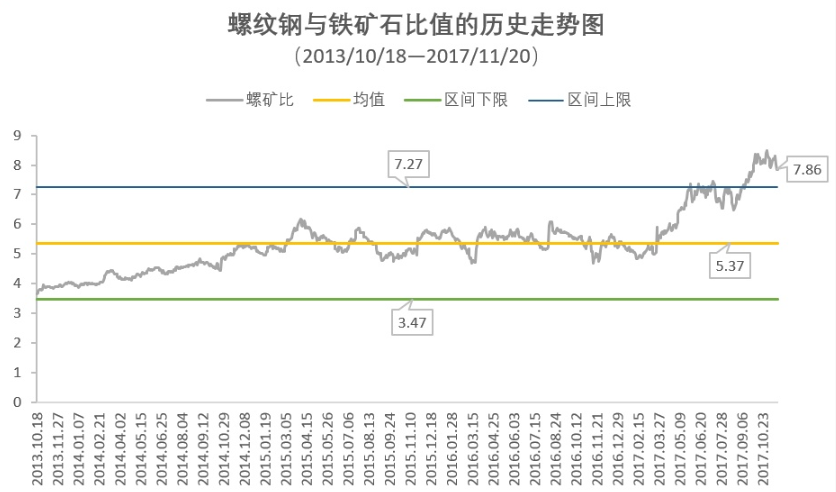

在之前的文章中,我简单地介绍了跨品种套利,或者说是产业套利,其核心就是做多或做空产业利润。今天我简单来介绍一下跨期套利是如何进行操作的。先介绍一个我今天平仓了的一单跨期套利吧,前些日子我在螺纹钢上进行了跨期套利,具体做法是做多rb1801,做空rb1805,开仓价差在87,平仓的时候价差在210左右,价差最高达到了230多,今天全部平仓了。为什么说我不太赞同统计套利呢?举个不是十分恰当的例子,假设根据统计算出某个事件的概率是10%,那么当这个事情连续9次都没有发生,那么第10次发生了,概率是10%,符合统计的规律;当然,也有可能第10次也没发生,甚至连续到前90次都没发生,最后连续发生10次,那么概率也是10%,同样符合统计结果。但问题是,我可能没有机会等到最后连续10次发生我所期望的事情。这个10%的概率就相当于统计概率中的均值,但是什么时候回归均值,没有人知道。如果你做螺矿比套利,想要做均值回归,估计要亏死你。

我的套利基于特定的逻辑,之所以做多rb1801主要基于以下几个事实的判断:第一,低库存。目前钢厂库存较低,没有库存压力,而且手上有充足的现金,请问钢厂有什么理由降价?第二,期货rb1801贴水300个点,在现货不太可能降价,期货有贴水很多的情况下,未来发生期货向上修复基差的可能性极大。这一点,完全符合我之前所介绍的库存+基差+技术信号的交易逻辑。

之所以做空rb1805主要基于一下几个事实的判断:

第一,10月宏观经济数据全面不及预期,导致市场对未来需求产生担忧,螺纹由正向市场转变为逆向市场,且持续下去。

第二,房地产数据、固定资产投资数据均出现拐点迹象,未来对螺纹的需求存在很大的不确定性。

基于上述原因,所以我认为当螺纹期货上涨时,由于1801邻近交割的原因,所以会涨得比1805更多一些;当螺纹期货下跌时,由于交割的约束,所以会比1805跌得少一些。基本上可以把rb1801当作现货进行处理了。后来事实果然证明了我的判断,价差在100附近稍微反复了几天,迅速拉大,上周五收盘拉大到231个点,今天看盘面rb1805在进行基差修复,把这单套利全平仓了,平仓时的价差在210个点左右。对于黑色品种,做单边往往容易拿不住单子,因为波动太大了,恐惧的心理会让交易者不敢长时间持仓。

今天,有个朋友私信我问我有没有其他好的策略推荐一下,本来我是不喜欢推荐的,希望交易者能够自己根据我所介绍的经验去发现好的品种或者策略,看他比较诚心。我就给他推荐了一个套利组合SP j1801&j1805,做多j1805,做空j1801。我的逻辑是这样的,焦炭1801当下升水200个点,而现货出厂价持续调低,当下出厂价在1500-1550之间,考虑到冬季限产因素的限制,下游需求受阻,所以焦炭现货易跌难涨,所以j1801下跌来修复这200个点升水的可能性非常大。之所以做多j1805是因为,焦炭现在这个价格,焦化厂基本上都不赚钱甚至亏钱,行业长期亏损不可持续,未来利润必定会改善,而且冬季限产过后,开春钢厂开工,对焦炭的需求有所增加,所以做多j1805。当然,我最后还跟他说了一句,这个套利价差不会拉得太大,不知道他明白了没有。

为什么说正向市场的反向套利,价差拉不大呢?所谓正向市场就是现货价格低于期货价格,而且近月合约价格低于远月合约价格。所谓反向套利是指预期远近合约之间的价差会拉大,做多高价合约,做空低价合约。了解了上述基本的概念之后,我还需要介绍一个期货市场中的无风险套利,这种套利通常是产业客户经常使用的套利方法,那就是正向市场的正向套利,这可以说是期货市场中的无风险套利!我们还是以焦炭为例,焦炭当下属于正向市场,假设j1801价格为1800,而j1805的价格为1900,二者之间的初始价差为100个点,那么产业客户就可以在期货市场上买入j1801,同时卖出j1805进行正向套利,正向套利是指预期远近合约指甲你的价差会缩小,做多低价合约,做空高价合约。这里面有两个重点,第一个重点是产业客户,第二个重点是无风险套利。因为产业客户才可以进行实际交割,之所以说是无风险正是基于交割为底线。

假设到交割时j1801和j1805之间的价差缩小了,那么产业客户多j1801空j1805的套利两边都赚钱,这种情况不需要交割就可以获利颇丰;假设1月合约交割时,j1801涨到了1900,而j1805涨到了2050,二者之间的价差拉大到了150元。产业客户可以交割为底限,在j1801合约上进行交割,由于我期货账户上j1801赚了100个点,所以相当于交割时产业客户自己只需付出1800的成本,然后将交割得来的货注册成仓单抛在j1805上。

那么此时,如果到了j1805交割时,假设j1805的价格为2100元,我期货账户浮亏了200个点,客户交割付给我2100个点,我净赚1900个点,加上此前我在j1801合约上交割付出1800个点,总体下来我赚到了100个点。如果到j1805交割时,假设j1805不是上涨而是下跌了,跌到2000元,我们的期货账户浮亏100个点,客户交割付给我们2000元,我们净赚1900个点,再除去当时我们在j1801合约交割所付出的1800元,我们这单套利净赚100个点。当然,上面的情况没有考虑资金成本、相关交易费用等。可见,在正向市场进行正向套利几乎是无风险的。

如果你明白了上面我所介绍的相关套利知识和技巧的话,那么你就不难理解我为什么会说做多j1805做空j1801这个套利无法将价差拉大,因为一旦价差拉大之后,就给产业客户提供了无风险套利的机会,大量产业客户便会做多j1801同时做空j1805来锁定利润,所以,无论未来市场往那个方向变化,他们都可以锁定既定的利润,只要这个利润能够覆盖相关的资金成本和交易费用就可以。

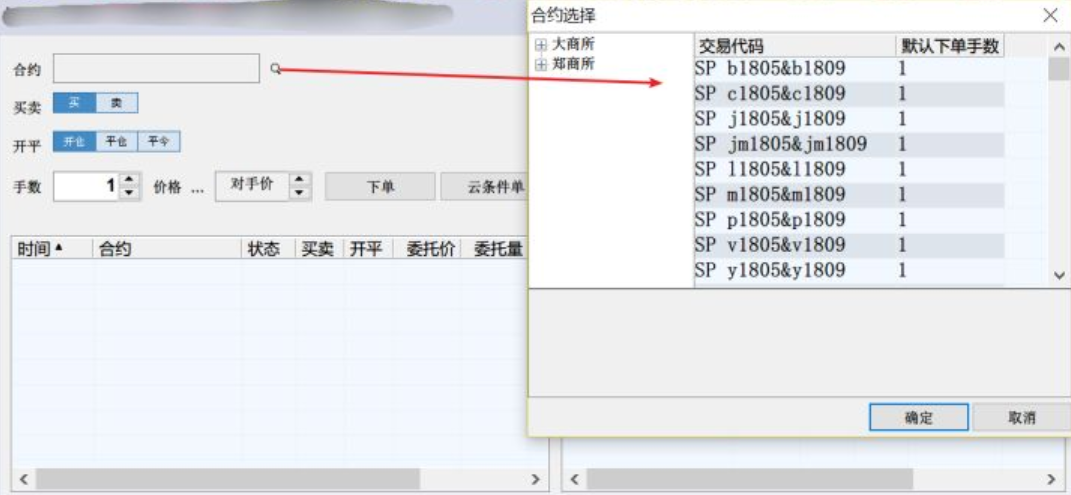

最后,简单的介绍一下如何在文华财经上进行套利交易。我们只需要在文华财经pc端上点击账户——期货账户——套利下单即可,需要声明的是,大商所和郑商所提供标准化的套利合约,对于跨期套利收单边保证金,以保证金高的合约为主;对于跨品种套利来说,也是收单边保证金,同样是以保证金高的合约为主,但是跨品种合约的组合相对较少,不一定有我们想要做的合约组合。对于上期所来说,并没有标准化合约,但是如何你进行跨期套利交易的话,上期所默认收单边保证金,同样是以保证金高的合约为主,例如你做多rb1801同时做空rb1805各50手,那么资金占用会以rb1801合约进行计算,因为rb1801合约的价格比rb1805合约价格更高。除了上述所说的情况之外,其他的跨品种套利组合都需要交双边保证金,资金占用比较大一些。

对于标准化合约如何进行开仓呢?我们上面提到了套利组合SP j1801&j1805,买卖的方向以第1个合约为主,第2个合约的方向自然与第1个合约的相反,例如我选好SP j1801&j1805合约,然后点击买入开仓,就意味着,我做多j1801,做空j1805,相当于正向套利;相反,如果我选择卖出开仓,就意味着我做空j1801,做多j1805,相当于反向套利。对于经常做套利的老手来说,这些有些多余,对于那些没有做过套利的交易者来说,今天我所讲的对你有很大的帮助,如果你能理解的话。