今天想做点简单的,甚至可以说简单到不可思议的。为了验证结果可靠,我测试了很多期货品种(4个金属、6个化工、9个农产品、7个工业品,几乎要把期货全品种都验证了),把资金曲线整合到一起输出成今天的文章:因为很多人都怀疑,期货难道使用很简单的趋势交易方法,就可以赚钱吗?也担心我们在模型里放置了很多复杂条件,或者说拟合调优了参数,才能有较好的绩效。

你们真是股票做太多了,没有去放眼看看其他资产。我收集了一些资料,也做了一个最简单的模型,来证明商品期货市场,确实存在最简单原始的动量(可以理解为惯性)效应,无论是股票还是期货甚至数字货币市场,价格延续上一段时间的方向继续波动,是非常值得探索的一种价格运行方式,也是最容易被数量化的分析方式所捕捉的。

什么是动量效应

这种类似惯性方向运动的价格变化现象被称作动量效应。比较专业地说:动量效应是由Jegadeesh和Titman(1993)提出的,是指股票的收益率有延续原来的运动方向的趋势,即过去一段时间收益率较高的股票在未来获得的收益率仍会高于过去收益率较低的股票。

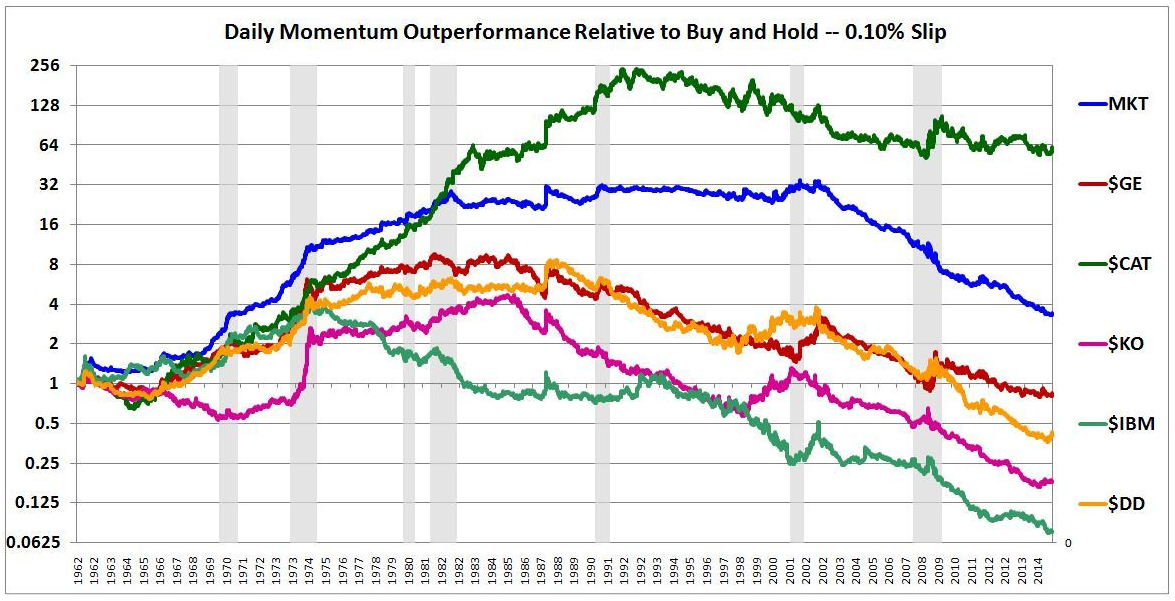

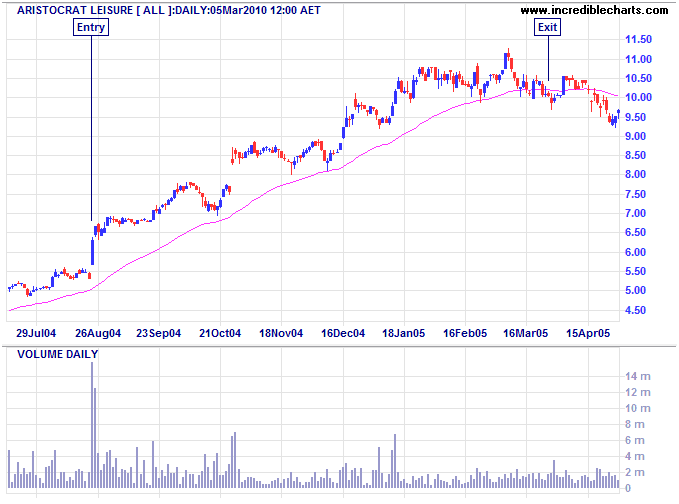

上图中,美股市场,热门股票和市场指数都呈现很强的动量效应。我们尝试过通过均线、高低点突破、通道等方式捕捉动量,让模型在动量产生时候入场,在动量衰竭或已经呈现反向运行(反转)时候出场。其中均线表达了最近的平均波动,高低点突破表达了一个价格区间被突破后,交易者是否会一致认为价格继续运行,通道突破更大的含义在乎过滤噪音,在通道内部的动量我们确认为不被信任的动量,必须突破通道的上下轨,我们才开仓交易。

上图中,美股市场,热门股票和市场指数都呈现很强的动量效应。我们尝试过通过均线、高低点突破、通道等方式捕捉动量,让模型在动量产生时候入场,在动量衰竭或已经呈现反向运行(反转)时候出场。其中均线表达了最近的平均波动,高低点突破表达了一个价格区间被突破后,交易者是否会一致认为价格继续运行,通道突破更大的含义在乎过滤噪音,在通道内部的动量我们确认为不被信任的动量,必须突破通道的上下轨,我们才开仓交易。

动量是可以分析观测,并且把握的,而反转虽然也有办法捕捉,并抓化成收益,但是它更倾向于随机。随机波动非常可怕,这是我们大部分利润被消耗的核心原因,所以做模型,选品种,选周期一定要尽可能避免随机波动,且建模数据量尽可能大,这样才能准确观测把握动量波动。

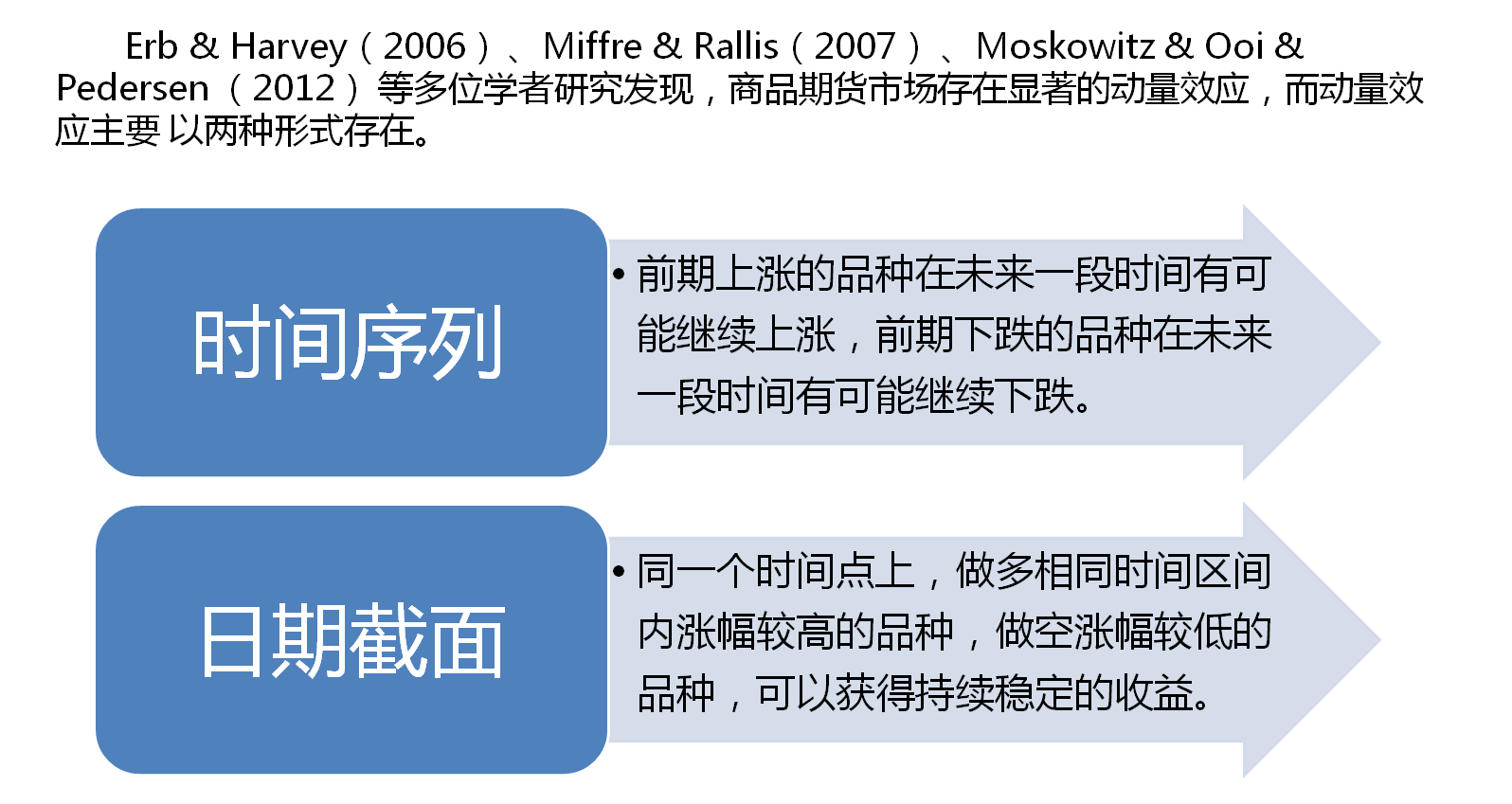

商品期货或者股票等市场上的动量,又主要分为两种,其实是两个不同的观察维度导致的。进一步展开刚才说的动量效应,多位学者研究发现,动量效应主要以两种形式存在。

第一种是时间序列动量效应,指的是前期上涨的品种在未来一段时间有可能继续上涨,前期下跌的品种在未来一段时间有可能继续下跌。另一种是横截面动量效应,指的是在同一个时间点上,做多相同时间区间内涨幅较高的品种,做空涨幅较低的品种,可以获得持续稳定的收益。比如每日涨幅前5名,下一日我们继续做多,每日跌幅前5名,下一日继续做空。

为什么会产生动量

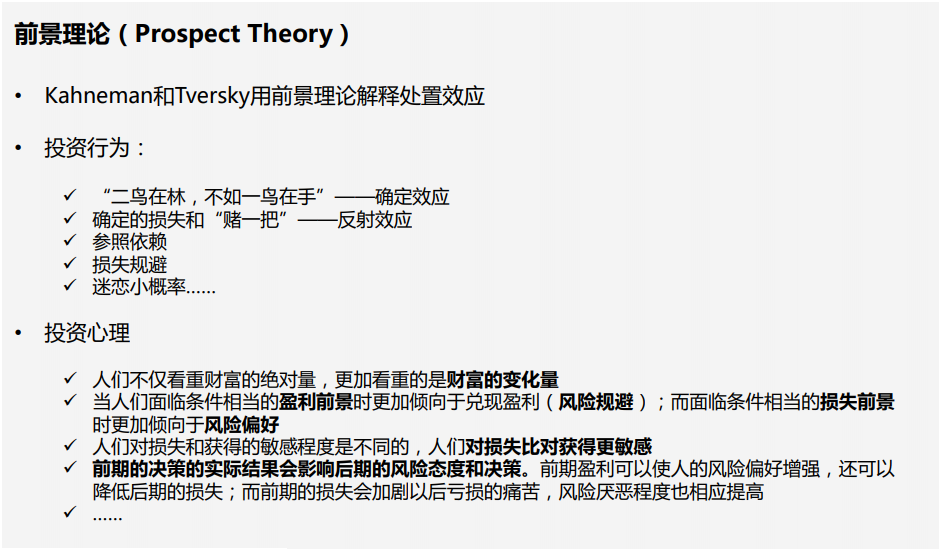

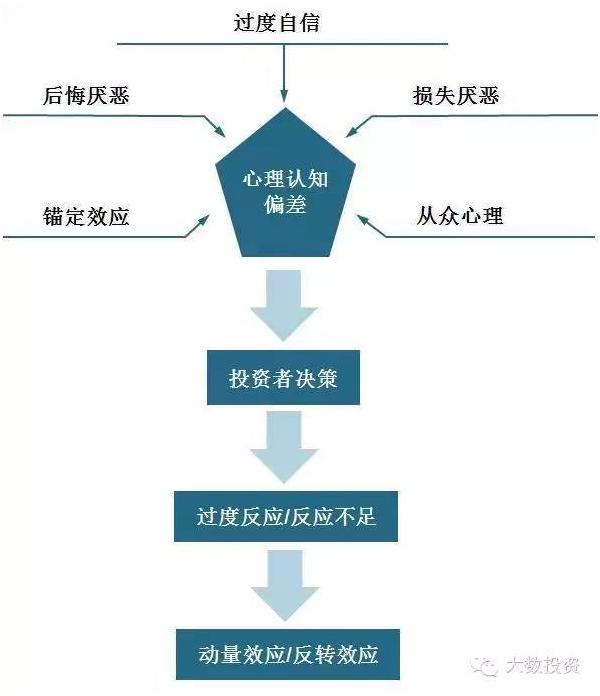

今天我们主要介绍时间序列动量的最原始验证和捕捉方法。但是在此之前,我想再说一点题外话,为什么会存在动量效应。股票市场上的这些动量效应和反转效应,来源于投资者的心理认知偏差,比如:

(1)过度自信

人们在决策中总是倾向于过高估计自己的判断力和决策力,进而容易忽视情况变化造成决策失误。通常人们认为对某事抱有90%的把握时,事实证明成功的概率大约只有70%。

(2)后悔厌恶

后悔厌恶指当人们做出错误的决策时,对自己的行为感到痛苦。为了避免痛苦,人们常常做出许多看起来是非理性的行为。

(3)损失厌恶

损失厌恶是指人们面对同样数量的收益和损失时,感到损失比收益更加令他们难以忍受。

(4)锚定效应

锚定效应是指人们在对某人某事做出决策时,易受第一印象或者第一信息支配,人们在接受决策时,会不自觉地给予最初信息过多的关注。

(5)从众心理

当人们发现自己与多数人的判断不一致时,感受到一定的压力,从而改变原来自己正确的判断。

这些心理的认知偏差影响了投资者的决策行为,从而使股票市场对某种趋势反应过度或者反应不足,并最终导致动量效应和反转效应。

时间序列动量模型原理

股票或期货价格上涨和下跌,也就是价格运行的幅度,就是动量。动量可以使用百分比度量,也可以使用ATR度量,前者没有价格量纲,后者有价格量纲,可以再除以时间段内均价去量纲。

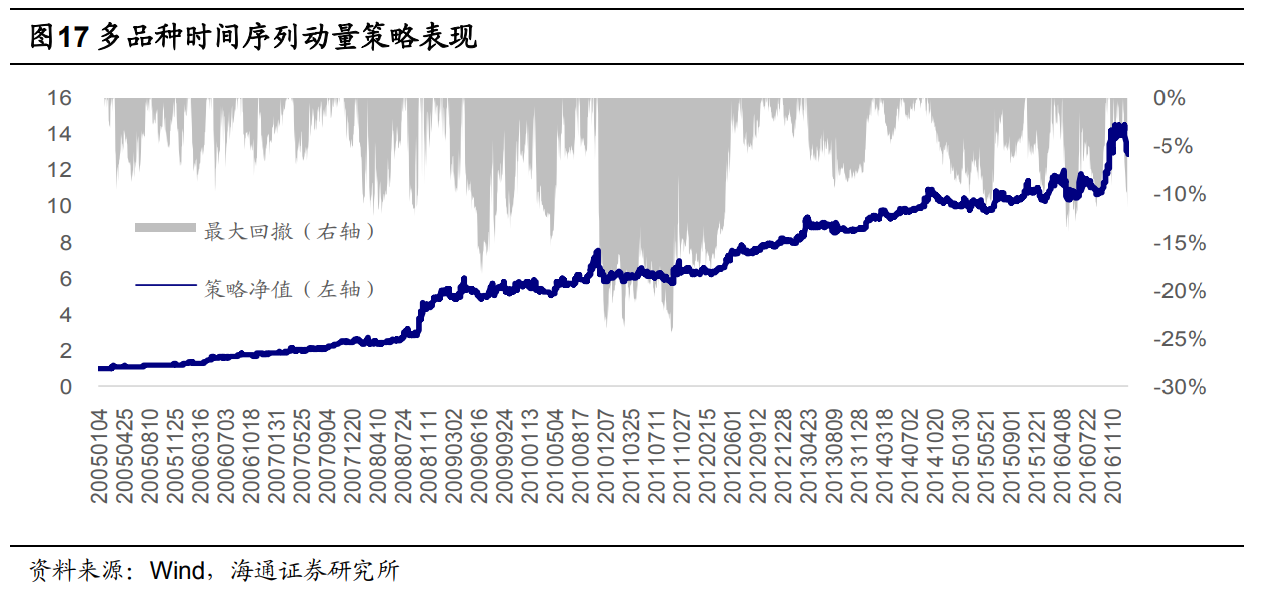

根据海通证券研报,Moskowitz, Ooi 和 Pedersen(2012)使用 1985 年至 2009 年间 58 个商品期货品种的数据研究发现,商品期货具有明显的时间序列动量效应,做多前期上涨的品种,做空前期下跌的品种构建的多品种投资组合可以取得持续稳定的超额收益。我们使用我国商品期货品种来验证该策略的有效性。

策略逻辑:做多前 R 个交易日上涨的品种,做空前 R 个交易日下跌的品种,每隔 H

个交易日调整一次;

回测时间:2005/01/04 – 2017/01/26;

品种选取:调仓日选取上市满半年,同时主力合约前 20 个交易日日均成交量大于

1 万手的期货品种作为可选标的;

排序期 R 和持有期 H:10 个交易日;

仓位:50%;

保证金:20%;

交易成本:单边万分之三;

备注:避免起点日期的影响,将初始资金等权分配到 10 个账户中,每个账户初始

日期相差一个交易日,将 10 个账户里的资金汇总计算每日的净值。

如此简单的策略,可以取得23.58%的年化收益率,收益风险比和calmar 比率分别为1.15和0.96。而同期等权做多策略年化收益率仅为-1.76%,最大回撤高达88%。这说明了静态持有大宗商品肯定是不行的,这不是一种投资思路,大宗商品的价格具有极大的不确定性。

阅读更多资料我们可知:动量效应打破了有效市场假说,曾被认为是一种市场“异常”,但随后,越来越多的股票市场和其他类型的交易市场(如期货市场)都被证明存在动量效应。且动量因子作为 CTA 量化策略追踪趋势的主要因子之一。

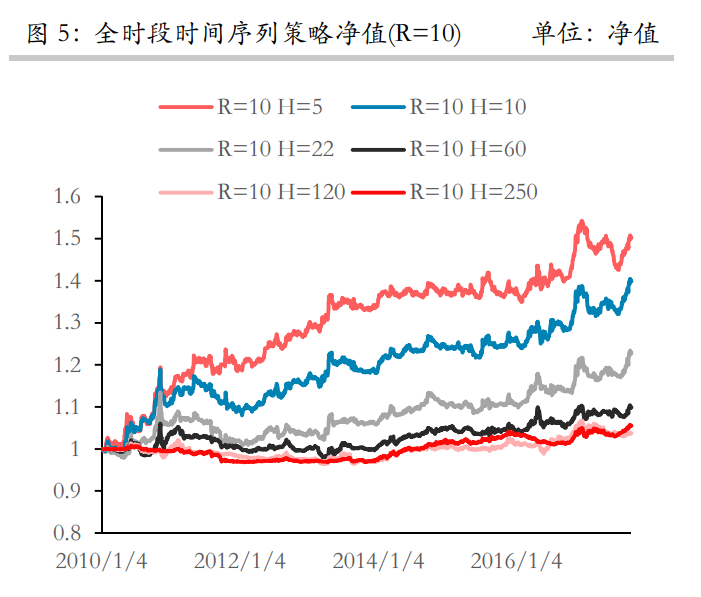

不知大家是否留意到,该策略是包含参数的,时间序列动量策略涉及的参数主要有回溯期和持有期。回溯期指计算动量因子的时间长度,用R表示,代表建仓日前一天开始向前推R天,计算这R天的平均收益率;持有期指建仓后持有组合的时间长度,用H表示,代表每隔H天建仓,持有组合至下个建仓日。

根据华泰期货研究所的数据,当参数组合在10-5情况下收益最高,也就是说用过去10日衡量动量,再持有5天。这样不断循环向前回测,如果一个品种的动量为正,就做多,为负,就做空。策略不设计任何止损止盈逻辑,因为如果动量发生反转,我们更倾向于考核模型本省的动量分析能力,来发出出场指令。

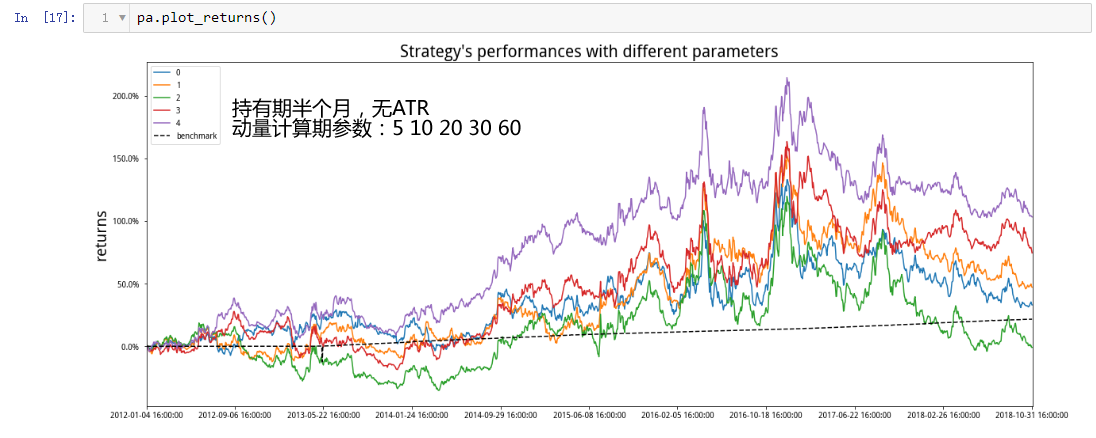

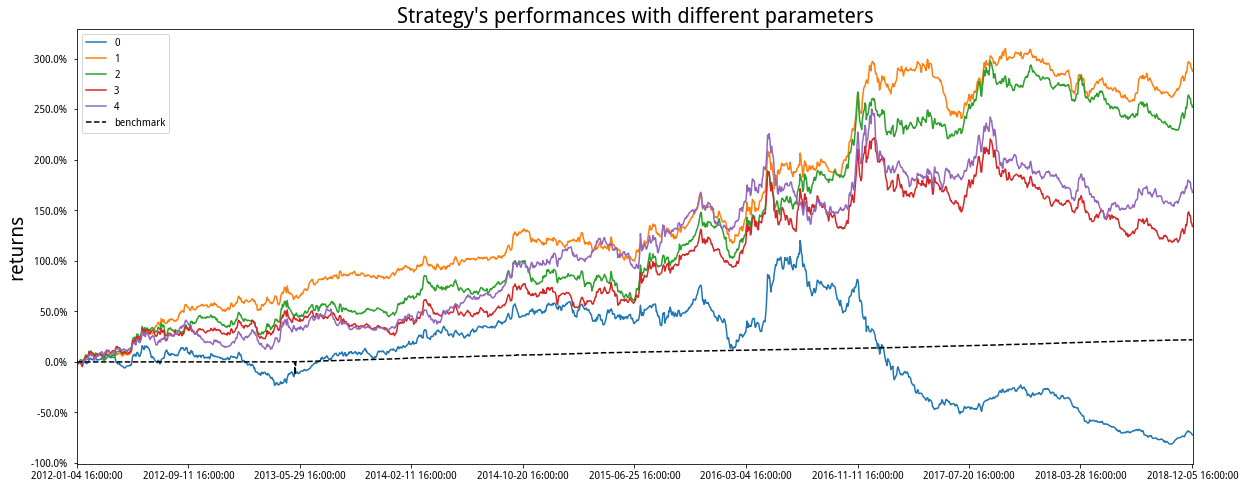

按照研报上推荐的周期,10日计算动量,5日调仓,我们获得此绩效如上图。看起来资金曲线很棒,说明期货动量效应确实显著,但是如果变化调仓期,到半个月(等效10日)效果就不行了(下图),看来还是需要以较快的频度调仓。

上图为持有期半个月,无ATR的资金曲线。切换回到5日调仓,以等资金模式测试,变化动量计算周期参数,得到下图。直观感受是,盈利更高了,回撤更小了,在2016年之后模型的盈利保持情况较好:

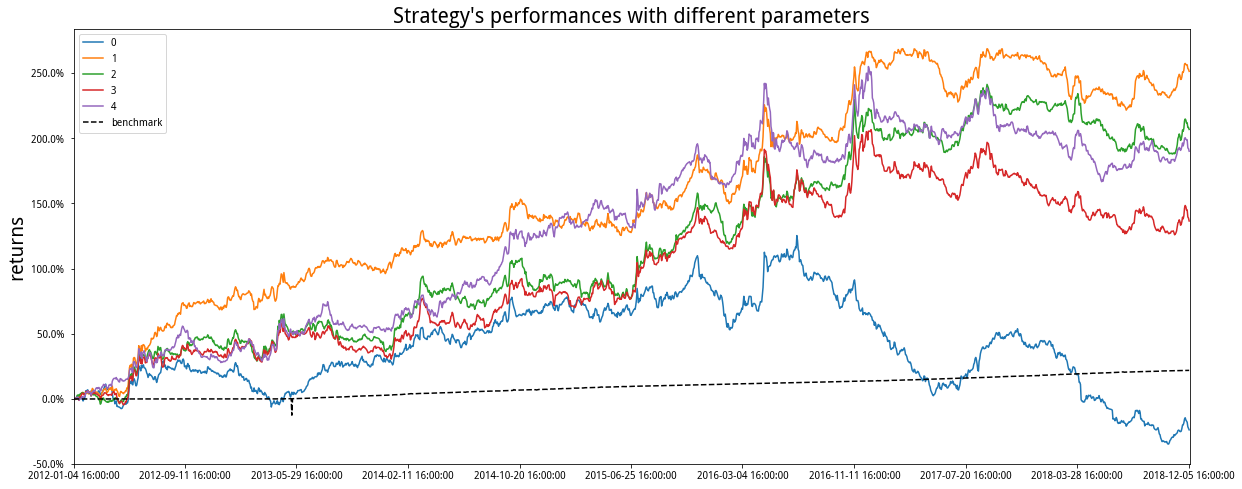

上图为等资金仓位,5日调仓的效果。然后我们注释掉等资金模块,打开ATR倒数头寸模块,得到多组测试绩效如下:

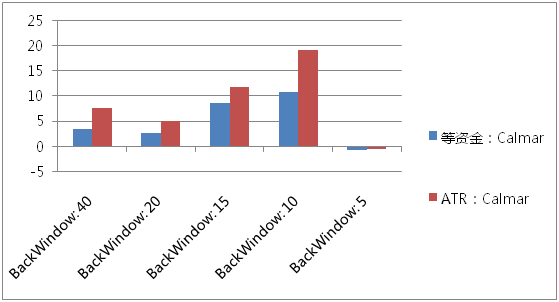

上图为ATR倒数仓位,5日调仓的效果。两组看上去差异不大,实际上,我们通过导出绩效到Excel仔细观察后发现显然ATR组的收益风险比或者说Calmar比率(Calmar Ratio,收益和最大回撤之间的关系)要更好:

今天的对于期货市场时间序列动量策略的分析基本结束,也许你会认为计算规则过于简单,缺乏了很多非线性约束或者过滤条件,但实际上,我们保持了系统的鲁棒性,验证了基本的时间序列动量存在性,通过ATR倒数头寸保持了系统的收益风险比提升。我们想告诉各位读者,商品期货上,做时间序列动量,来实现中长期的盈利,忍受略长时间(半年左右)的回撤,是绝对没错的。

675116330

0

文章0

关注0

粉丝我觉得就像加速度产生的惯性 顺势而为 但R H参数应该从市场本质出发 过去多少最优仅仅参考