通过有效的基因筛选与重组,我们能够培育出更加多产的水稻。那么通过对投资项目的定量分析与筛选,我们大多也能将自己培育为更抗收割的“韭菜”,水平好的甚至可能和庄家过几招。在国内,量化金融这个概念近来很火,大家似乎不谈点量化模型、对冲策略之类的,都不好意思跟别人谈论金融投资了。

量化的思维到底离我们有多远?

其实我觉得量化的思维在我们生活中随处可见,也是大家经常使用的有效工具。有人拿中医、西医的诊断方式来比拟定性与定量的区别,其实很恰当。有很多人不认可中医,认为这是经验,不是科学,但这不是我们今天要论证的要点。中医诊断靠的是望闻问切,凭借的是对于病症的经验,对于药效的经验;西医诊断,看的是数据,验血、验尿、拍片、活检都是手段,目的是为了收集数据。所以说定性的经验投资更像中医,而用数据模型说话的定量投资就更贴近于西医了。

从拍脑袋,到动脑子

假设我现在有一车苹果,我可以拍拍脑袋,统统都按10元/斤的价格来卖。或者,经过对于往年市场价格的了解,我发现此时苹果市场均价在9.5元/斤,而我的苹果质量良莠不齐,于是我将它分为两堆,一堆红润透亮,个头稍大,这堆苹果能beat 市场上99%没有经过筛选的苹果,定价10.5块/斤;剩下的一堆在姿色上就逊色些了,定价9元/斤。

这个策略怎么样?从拍脑袋,到拿着市场数据动脑子,其实不用亲测我们也知道后者是可行的,因为市场上卖水果的大妈用的大多都是这一套,而我们也吃这套。

量化投资并不神秘

量化策略听起来很玄,但其实既有高深复杂的模型策略,也有很接地气的简单指标。比如标普500这个大家都非常熟悉的指数就是一个不折不扣的量化交易策略。为什么呢:

一是选股策略:美国二级市场上交易的股票超过7000只,标普500只从中选500只市值最大高流动性的股票;

二是量化策略:标普500构建投资组合时候每只股票占组合的比重是和其市值成正比。

那么这个看起来很简单的策略表现怎么样?

长期投资看,标普500要比70%的共同基金表现更好。这说明这么简单地一个指数,同时也是一个简单直观的量化策略,表现其实还挺不错的。但标普500这个策略显得这么好,更多是因为共同基金的业绩表现太差了。其实现在共同基金规模是在萎缩的。2014年一年共同基金缩水约两万亿,其中一小半去了对冲基金,另外的大多投进了ETF。共同基金交易费用较高,流动性也不是很好,又没有ETF的免税,同时跟市场的相关性很大,这些特点使得共同基金其实是在纯被动高流通低费用的ETF,和低流动高费用但主动性更强的对冲基金这两者夹缝中生存的一类资产,共同基金很多时候表现是不好的。而它的衰退也是一个必然的趋势。

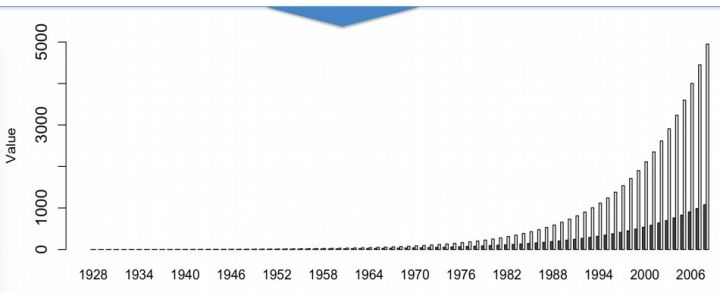

那么,还有比标普500更好的策略吗?答案是有,而且还不少。有一本书记录了220 多种市场上常见的量化投资策略,经过分析发现其中有超过200种方法的长期投资收益要比标普500好。例如,有种策略叫Dogs of the Dow (DoD),是看道琼斯指数的30只蓝筹,每年年底买当年表现最差的十只,然后持有至下一年。就这么简单的一个策略,1928-2009年的平均年华收益率是11.22%,而同期标普500的回报率是9.12%,长期上他们之间产生的收益差距是十分巨大的(如下图所示:空心柱为DoD策略,实心柱为标普500策略,均为1928年初投入1块钱后的累计回报)。所以还是有不少的量化策略是可能跑赢市场的。

有了思维,你还欠缺系统的方法论

我对量化投资的定义是:量化投资是一种系统化方法,它利用现代金融,计算机,数学,以及其他相关行业的知识和方法,包括行为学、心理学等,把投资理念,科学理论和实际数据量化为客观的数理模型,使用计算机技术完成全部或部分的投资。

量化投资需要把数据、策略、系统、执行四个方面综合起来完成一个有机的整体。 量化投资本质上是一个方法论,可以应用到投资过程的每一个环节,比如大家熟悉的选股、基本面分析或者技术分析其实也算是广义量化金融的应用。你用了这些学科的知识去构建一个数理模型,一个投资决策模型,这是一个相对客观和理性的系统,是可以被应用于投资的第一步到最后一步的。

量化投资还有这么几点特点

纪律性:量化投资是非常理性的,缜密的模型加丰富的数据会产生出决策,不会应为你今天心情不好而乱买乱卖,也不会因为犹豫不决而错失投资良机。量化是一个相对客观的决策和执行系统;

系统性:量化投资是数据、策略、系统、执行四方面的一个组合,这是一个完整的整体;

概率性:量化投资是去“博”大概率赚钱的机会。理论上讲当你的量化策略只要有51%的时候能预测正确市场,那么就能赚到钱,长期多次交易来看这个策略就是有效的,是可以赚钱的。当然实际交易还要考虑交易成本和市场情况, 51%可能不够,但是只要你的策略能获得正向收益的概率达到一定值,你不用每次都对那么也能获得长期的盈利。

量化投资三步走

在介绍量化投资的过程之前,我先说说我听说过的有些骗子机构是怎么做量化的。

1、先是募资,跑去跟投资者说,哎我们是做量化的,给我们钱吧。

2、然后是研究,怎么研究呢?就是拍脑袋。策略是什么呢?就是看哪只股票顺眼就买哪一只。量化策略是什么呢?就是用募到集的钱的总额除以股价看能买多少股。

3、接下来是执行模型,执行策略就是:买、买、买!

亏了怎么办?叹一口气,拍屁股走人。

真正的量化流程应该是什么样的呢?

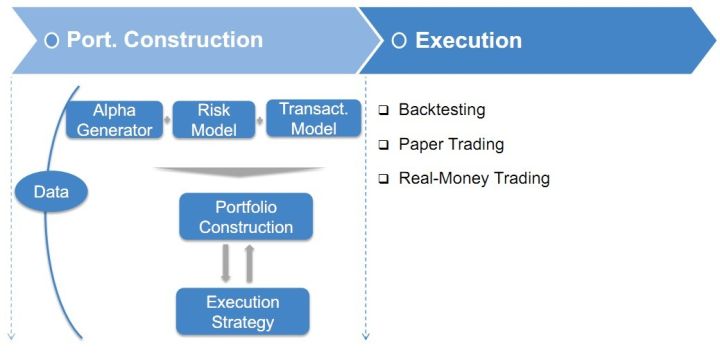

1、投资组合的构建

首先有三块基础模型,一个超额收益模型 (Alpha Generator),一个风险模型,一个 交易模型。这三大块结合起来构建一个投资组合。这中间我们会不断调整迭代投资组合,直到整体达到最佳结构。投资策略可以是基于假设驱动的,也可以是基于数据驱动的,但一定是要有客观事实来验证你的策略。

2、执行模型

2.1 回测

你设计了一个策略,接下来要执行。首先要做回测。假如你回测的历史是2000开始到2015年底,每天每周或者每月跑一次数据看看效果。你只能用你所测试的那天之前的数据,比如虽然今年是2015年了,但测试2005年的效果你只能用之前而不能用2005年和之后的数据。你看看回测效果,如果效果不错,至少说明这个策略在历史上表现可能还不错,那我们就可以开始下一步。

2.2 模拟盘交易

你的策略回测表现不错,现在你拿它来做模拟盘交易,看看在现在的市场能不能赚钱。模拟盘交易是不能少的,因为你的策略用历史数据能跑出漂亮的结果,不代表历史上曾经有效的策略现在依然有效。

投资策略这种东西也是有保质期的!

如果还有人跟你说,我的量化用的是**知名的策略模型,请让他快歇歇吧。经常会有人说谁的策略偷偷锁在保险箱里不让别人知道,就是因为一个策略为大众所知道后经常就失效了。

举个例子, 耶鲁大学养老基金,在九十年代到二十一世纪初期,他们一直比别人赚得多。策略就是大量投资于另类投资,像PE啊,对冲基金。假如今天你拿到他们的模型,回测发现表现不错,你能按他们的模型去投资吗?不过是晚了20年而已!

事实是 耶鲁大学养老基金是最早密集进行另类投资的机构之一,所以他们能够在别人还没有意识到的时候抢占最优质的资源和机会。但现在普通投资者和投资机构连买都买不进去,因为好坑已经被占了,现在那些优质的基金已经不接受新钱了,所以这个策略现在对你来说是无效的。

3 实盘交易

回测效果不错,并且策略在当前市场上观察了几个月,发现表现也很好, 那么就可以考虑真金白银地开始实盘交易了。很少有人会把所有资金一次性都投进去,一般是分期逐步投进去,边投边看效果,这是量化金融投资的一个比较合理的过程。

如果你不再拍脑袋投资,而是改看数据分析模型,并且发现了属于自己的有效策略,恭喜你,下来拉些钱开干稳稳赚钱吧。当然了,还要恭喜你,你离一夜暴富又远了一步。