止损和止盈是业内谈论最多的话题,但是真正理解这两者本质的人并不多,传统的止损和止盈没有解释更多的细节,很多人根本解释不清楚,干脆以“止损是门艺术”来回答这个问题,并没有给出解决方案。

本来我是准备分开讨论止损和止盈的,但是后来我发现这两者其实不能分开写,因为两者根本上就是同一个问题,我以海龟交易法则为例,试图解释为何它们是“同一个问题”。

海龟交易法则内有可以主观判断的规则,其中关于止损的说法仅仅是不能高于2*ATR止损,止损标准没有做具体的规定,给交易者预留了操作空间,那么到底用哪种止损标准呢?我们就这个问题展开讨论,其他系统的止损和海龟交易法则的止损在本质上是一致的。

我会先按照自己的主观来假设一个结果,然后通过回测来验证。我认为:总体而言1*ATR的结果要优于2*ATR,主要是因为海龟交易系统最大的风险来自于持续止损造成的衰落风险,那么理论而言,1*ATR止损次数只要不超过2*ATR的一倍,那么1*ATR止损就应该优于2*ATR止损。

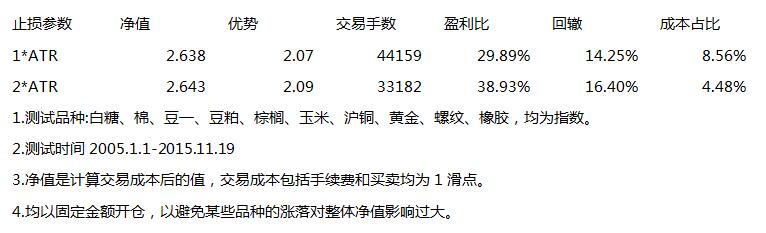

以上只是假设,该如何来证明我的假设呢,还是需要靠数据说话。我回测了2005年到2015年的数据,十年间,不同的止损方式的净值分别是:“1*ATR”为2.638,“2*ATR”为2.643,净值相差为千分之五。结果竟然如此相似,以至于我认为公式编写有误,但是通过细节的比对,我确信并不是数据的错误。

图:左1*ATR,右2*ATR,除了交易次数,你能看出两幅图的区别吗?

这组数据会给测试者强烈的信心,海龟交易系统的表现竟然如此稳定,因为衡量一个系统是否稳定的最好做法是,你改变其中几个参数,看系统是否敏感,越不敏感,说明系统稳定性越好。为了证明这不是巧合,我分别测试了0.5*ATR和不止损这两个参数,十年间净值的差距不会相差0.1以上,具体是海龟(0.5*ATR)净值=2.69;海龟(100*ATR)净值=2.55。100*ATR显然是不可能实现的,我设置100*ATR就等同于不止损。

到底用哪个参数止损好,回测给我的答案是:“随便”。这个答案很好的印证了柯蒂斯•费思所言:用哪套标准去追踪市场的趋势不重要,重要的是系统的执行。我可以预见的是,通过动态的分配和筛选,会比平均分配资金的策略更加优秀,毕竟每个单位满仓之后,就不自然的规避了反复震荡造成的止损,而你持有的基本上是具备趋势的品种,但这属于另外一个问题。无论如何,动态的资金分配并不足以改变止损参数不同的资金曲线,因为系统的稳定性已经得到了证明。

我并不建议用更小的止损参数,主要原因是因为交易次数越多,越可能造成额外的意外成本,包括你监控账户的时间和精力,如果某天之内反复剧烈震荡,一天之内止损多次可不是很好的体验。本身更小的止损并没有非常明显的统计优势,因为上面我已经向你证明,用0.5*ATR和100*ATR对账户10年的净值影响非常细微,以至于落实到年份和月度上几乎可以忽略不计,你需要注意的是千万不要当某种规则在一段时间表现不好之后,频繁切换你的止损标准就好。

以上的数据,说明止损并不是一门艺术,并且,通常按照系统的出场标准(即止盈标准)来止损往往是最理想的,这个特点也和不要设置止盈是统一的,基于这个理念,我们再谈止盈。

测试数据如下:

回测结果:无论任何参数(哪怕是拟合)的固定止盈都是无法战胜动态止盈的,并且不仅仅是收益率,就连最大回辙比例和夏普比率等衡量风险的指标都会变坏。以上测试记录没有包含更多细节,但是,已有的信息已经能够基本揭示这个本质了。

上例中,震荡行情止盈的表现比不止盈好1.5%,而长期看,不止盈利润是趋势行情的150%,了解这点,你就能够明白合理的承受风险有助于提升账户的整体绩效,虽然在震荡期间内止盈可以让你少亏甚至盈利,但是你要考虑的是值不值得用趋势行情中50%的超额利润去置换震荡行情中1.5%的亏损?过度的规避风险并不是你进入交易的初衷,对风险的过度规避,收益最终会趋近于无风险利率;而过度的分散投资,最终会指向指数收益率,间接的等于你承认有效市场假说,逻辑上你就不应该再阅读下去。

但是有人会认为,在行情震荡的时候,设置止盈的表现会优于不设止盈。这种想法就掉进了预测陷阱,因为你无法回答未来的行情到底是震荡还是趋势,与其把主要的精力放在预测行情方面,不如思考如何在振荡行情中能够更久的生存下来。除此之外你应该理解风险和收益之间的关系,你既不能抛开利润看损失,更不能抛开损失看利润,你应该关心的是,在一个动态模拟中,利润和亏损将以哪种曲线走下去,并假定未来是不可预知的。

看到这里,相信你理解了为什么我要说止损和止盈是“同一个问题”了。我们的目标是为了“风险最小化的同时实现利润最大化”,而不是“风险最小化”和“利润最大化”。强化理解两者的区别,有助于巩固你对市场本质的理解,前者是一个有效边界的问题,后者是一种不现实的期望。前者是一条根据你期望不断变化的曲线,取决你风险的承受能力——即最大回辙;而后者肯定会落在不可能的区间,而人们往往会搞不清楚两者的区别去追逐一个根本就无法实现的目标,无异于缘木求鱼,这是金融市场绝大部分人亏损的原因之一。你要知道,在固定的优势(总盈利/总亏损)下,每一次亏损的额度,都是你下一次潜在的盈利,在优势恒定的条件下,你甚至可以把亏损看作收益。理解这点,你才真正理解风险,真正理解“盈亏同源”的含义,所以不要惧怕风险,因为CTA策略要获利的核心秘密就是要用风险去置换收益。

相关推荐:

[ 文章 ] 《量化交易之门》连载22:加仓VS不加仓