在金融市场中,投资者经常依赖技术指标来指导交易决策。这些经典的指标在量化发展的初期可能风靡一时,但是随着技术分析的进步,这些指标逐渐黯然失色。其中,一些经典的指标主要优点包括计算简单、信号明确,但也存在一定的缺点,如对市场噪音敏感、滞后性强等。在实际交易中,仅依靠经典指标可能难以实现理想的收益。因此,如何优化这类的经典指标,使其在不同市场环境下都能稳定表现,是交易者面临的重要课题。

为了克服经典指标的不足,我们尝试引入三个关键概念:(一)灵活定义开仓手数、(二)加仓策略和(三)胜率和盈亏比。这些概念不仅帮助我们更好地应用经典指标,还能通过科学的资金管理和风险管理策略,实现更高的交易成功率和盈利能力。

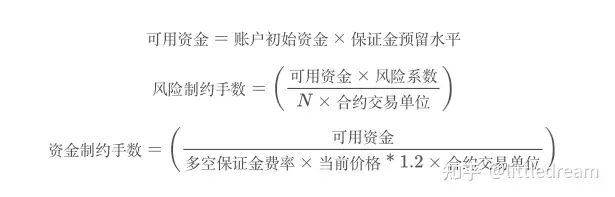

在金融交易中,确定合理的开仓手数是控制风险的关键。风险系数(Risk Ratio)和保证金预留水平是两个重要的参数,通过它们可以在保证使用可用资金的情况下,灵活地定义每笔交易的开仓手数,以达到最佳的资金利用和风险控制。

开仓手数计算

为了确保风险控制,我们首先计算可用资金,使用初始的账户资金 *(1-保证金预留水平),保证金预留水平是指在账户中预留一部分资金作为保证金,以应对市场波动和潜在的风险。保证金预留水平可以帮助投资者在市场出现突发情况时,仍能保持一定的资金灵活性和风险承受能力。然后考虑风险系数和保证金水平来分别计算风险制约手数和资金制约手数:

风险制约手数

风险制约手数的计算逻辑主要是为了确定在风险可控的前提下,可以开仓的手数。它的计算逻辑如下:

风险资金计算:

波动性调整:

合约乘数调整:

资金制约手数

当计算资金制约手数时,分母是可用资金,分子则是一手合约所需的保证金,具体为当前价格(乘以1.2倍),保证金费率和合约交易单位共同决定了每个合约的实际交易成本,这些因素经过计算,帮助确定当前资金可以完全覆盖的交易手数。

最终的开仓手数取风险制约手数和资金制约手数两个值中的较小值,这样呢确保既能充分利用资金,又能有效控制风险。

一个好的策略在可以准确判断趋势的基础上,不仅可以及时追随市场趋势,还能通过合理的加仓操作,有效地增加头寸规模,从而在市场行情中抓住更多的盈利机会。上面在判断“灵活开仓手数”的基础上,下面我们来看下怎样抓住趋势,进行加仓的操作。合理的加仓策略可以显著提高整体收益,但需要严格控制风险。ATR(平均真实波动范围)和加仓系数是实现这一目标的重要工具。

ATR(平均真实波动范围)

ATR是一个衡量市场波动性的指标。它反映了市场价格在一定时间内的波动幅度,通常用于确定止损和加仓的区间。在加仓策略中,我们利用ATR系数(N)来判断市场的波动性,并结合加仓系数来确定加仓的时机和手数。

加仓系数计算

加仓策略的核心在于确定加仓的时机和手数。具体计算公式如下:

具体来说,加仓操作的条件包括以下几个要素:

加仓间隔:加仓系数是指每次加仓时的价格间隔。通过ATR和加仓系数的乘积,我们可以确定每次加仓的价格间隔,从而避免频繁加仓带来的风险。然后通过判断市场价格与上一次加仓价格之间的距离是否大于加仓间隔,从而验证趋势的延续性,然后及时的进行加仓的操作。这个间隔通常基于市场波动的特性和策略的风险容忍度来确定。

当前持仓盈利:在执行加仓前,策略会评估当前持仓的盈利情况。一般来说,只有当当前持仓已经显示出一定盈利时,才会考虑进一步增加头寸(浮盈加仓)。这样做的目的是在市场趋势明确且有利的情况下,进一步提升整体盈利水平。

最大加仓次数:为了控制风险,我们设定了最大加仓次数。这意味着无论市场多么有利,策略都不会无限制地增加头寸。这样的限制确保了策略在追求盈利最大化的同时,不会陷入过度加仓的风险。

通过这种方式,加仓操作不仅在技术上合理,还能有效地管理市场风险。它充分利用了市场趋势的延续性,同时避免了过度交易的风险,从而保持了策略的稳健性和可持续性。

由于指标的滞后性和限制性,我们想要实现好的趋势时牢牢跟随(加仓),短暂的趋势我们要及时止损(砍仓),这就涉及到了一个胜率和盈亏比的问题。

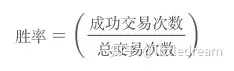

胜率(WinRate)

胜率是指成功交易次数占总交易次数的比例。它反映了交易策略的成功率,是衡量策略可靠性的重要指标。胜率的计算公式如下:

盈亏比(PLRatio)

盈亏比是指累计利润与累计亏损的比值。它反映了每单位亏损对应的盈利情况,是评估策略盈利能力的重要指标。盈亏比的计算公式如下:

虽然在一定程度上,胜率和盈亏比之间存在一种相互制约的关系,但是通过量化的参数调整,我们可以实现一个两者之间的均衡。在策略中,可以通过这两个指标,交易者可以直观地了解策略的表现,及时发现并调整潜在的问题,以提高整体交易策略的稳定性和盈利能力。

双均线是一个经典的指标,该策略通过短期均线和长期均线的交叉来产生交易信号,但其在实际应用中常受到市场噪音和滞后性的影响。本次呢,我们将尝试通过引入灵活开仓和动态加仓方法,从而优化这一指标的效果。

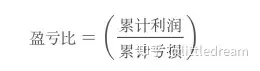

原始策略表现

双均线策略优化

通过使用相同的目标合约(纯碱主力),双均线指标和策略参数,并且两个策略初始的开仓手数也是一致的,可以看到在同一段时间中,两个策略中开仓次数是一致的,但是符合指标的一致性,但是优化策略中增加了灵活判断开仓手数和加仓策略后,虽然胜率有所降低(0.369 < 0.413),但是盈亏比得到较好的提示(1.23 > 1.05),并且盈利的金额也达到了原始策略的五倍以上。通过优化策略,特别是在灵活判断开仓手数和加仓策略方面,我们可以看到如下几点显著的改进:

综上所述,优化后的策略不仅在盈利能力上有所提升,而且在风险控制和资本保护方面也更为成熟。虽然胜率可能会略微下降,但通过提高盈亏比和实现更高的盈利金额,最终实现了更加稳健和可持续的交易表现。

注:当然,并没有完全完美的策略,优化后的策略确实在趋势比较明显的时候,获得了相对于原始策略超额的收益,但是我们针对于趋势相对混乱的品种时,由于均线的滞后性,可能造成加仓的仓位的损失扩大,造成收益逊色于原始的策略,因此针对于具体场景,我们需要更多条件进行策略的使用和优化。

在金融市场的波动性和不确定性中,交易策略的优化是实现稳健投资回报的关键。通过本研究,我们展示了如何将风险管理和资金管理的理念融入到经典的技术指标中,以提升策略的整体表现。

首先,我们通过引入风险系数和保证金预留水平的概念,优化了开仓手数的计算方法。这种方法不仅提升了资金的使用效率,同时也增强了对市场波动的抵御能力。其次,我们利用ATR系数和加仓系数,制定了动态加仓策略,这有助于在控制风险的同时,捕捉市场的盈利机会。最后,我们通过监控胜率和盈亏比,对策略进行了持续的评估和调整,确保了策略的长期稳定性和盈利性。优化后的双均线策略证明了这些概念和工具的有效性。尽管胜率有所下降,但通过提高盈亏比和盈利金额,策略显示出更强的盈利能力和稳定性。这强调了在量化交易中,不应单纯追求高胜率,而应更注重策略的综合表现。

随着市场环境的演变和交易技术的进步,我们的策略优化方法也需要不断地更新和完善。交易者应该持续学习,积极探索新的量化工具和方法,以适应市场的变化。通过科学的设计和严格的风险管理,交易者可以在复杂多变的市场中保持竞争力,实现可持续的投资回报。最终,交易策略的成功不仅取决于技术指标的精确性,更在于交易者如何综合运用风险管理、资金管理以及市场心理等多方面的知识。不断优化和适应,将使交易者在金融市场中立于不败之地。

原始双均线:https://www.youquant.com/strategy/397850

加仓策略:https://www.youquant.com/strategy/397806

转载自:优宽量化交易平台社区

作者:ianzeng123