秘书使用指南:量化交易指导语实践笔记

最近量化界李新野出了一本爆火的《人妻约会指南》,我们这篇就叫做《秘书使用指南》。

别想歪了——这里的秘书是 AI 。

怎样吩咐任务其实也是一门高深的学问。

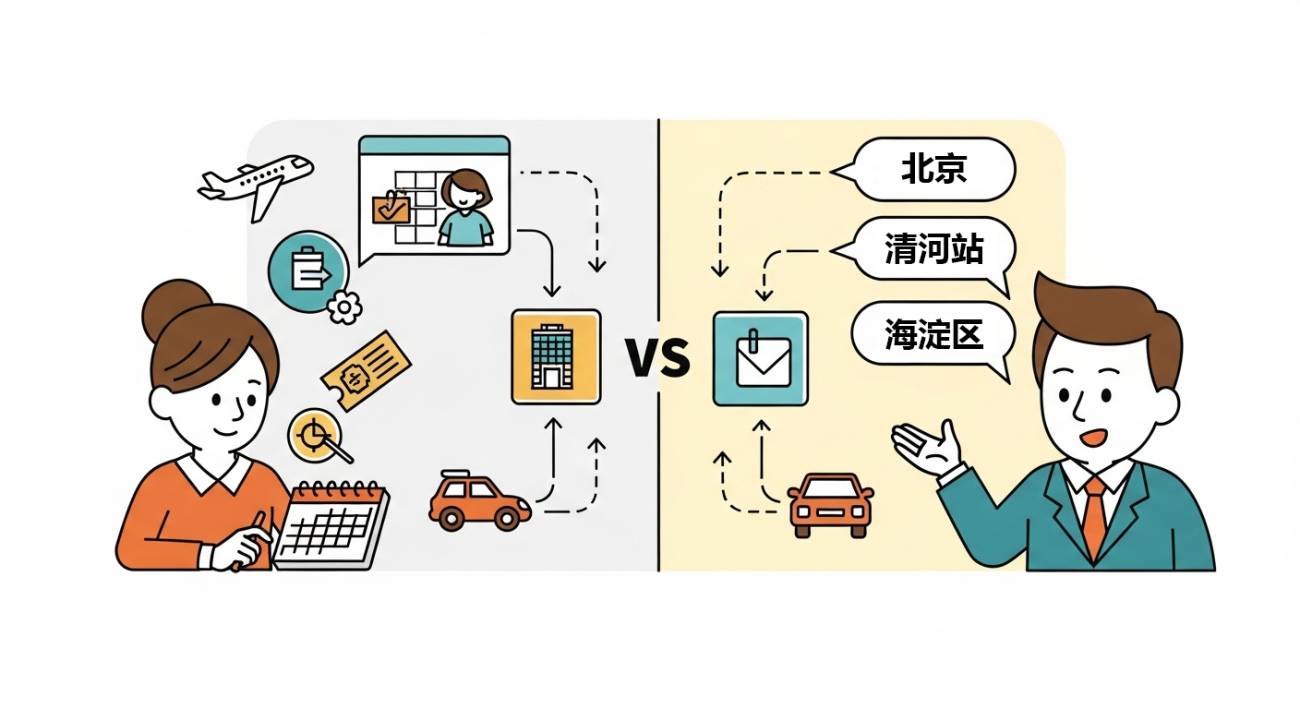

一个好的秘书是什么样的?比如说领导安排需要订一张晚上去北京的机票。一个好的秘书会查询这个领导当周的计划,了解到明天在海淀区上午开会。于是会订终点站是北京清河站的高铁车票,因为距离海淀区最近。并且会订到晚上开会距离最近的酒店方便休息,相关司机也会安排,六点准时接领导到本地的高铁站。

但一个好的领导,吩咐起来又是另一回事。他不会只说"订张去北京的票"就完事,而是会告诉秘书:"我明天上午10点在海淀开会,今晚我需要一张8点到达北京清河站的高铁票,我需要司机在6点接我前往高铁站,并且今晚的酒店也帮我订在海淀区。"给出具体的每一步任务,让秘书有足够的上下文去执行相关任务。

而现在我们就需要当一个好的领导。当前的人工智能并不能达到主动求索的地步,它不会像人类秘书那样主动去翻你的日程表、猜你的真实需求。交易系统中的指导语也是这个道理——AI只知道你告诉它的那些事,所有相关的前因后果、上下文信息,都得你一点点喂给它。一步一步。

这就是为什么指导语Prompt这么重要——它决定了AI能帮你做什么,具体做到什么程度。

你可能会想,既然AI这么聪明,写指导语应该不难吧?但现实是,量化交易领域对指导语的要求远比我们想象的严苛。

想象一下这样的场景:你在普通聊天中问 AI “今天适合穿什么衣服”,AI回答“根据天气情况,建议你穿一件轻薄的外套”。这样的回答虽然不够具体,但也没什么大不了的,大不了你再问一遍或者自己判断。

但如果你问 AI “BTC现在该买吗?”,而 AI 回答“根据最新的市场数据,当前比特币价格出现回调,市场情绪较为低迷。对于是否应该购买,市场上存在显著的分歧,这需要你结合自身的风险承受能力和投资目标来综合判断。”这就是标准的AI回答,永远都会为你想前想后,却总不给你一个实际的建议。而这样的回答在交易中就是灾难性的。因为每一秒的犹豫都可能意味着错失机会或者增加损失。

这就是量化交易的残酷之处:AI的每个建议都直接关乎你的真金白银。

精准度要求极高

时效性要求苛刻

容错率接近零

正是因为这些近乎严苛的要求,量化交易的指导语编写成了一门高深的技术活。

通过观察那些成功的量化交易员是怎么跟AI对话的,会发现他们问AI问题的方式完全不同:

prompt

"比特币现在103200美元,RSI指标显示70(超买状态),MACD信号线刚刚死叉。我账户里有1万美元,最多能亏3%。请分析:

1)现在应该买入、卖出还是观望?

2)如果操作,具体价位是多少?

3)止损位设在哪?"

AI的改进回答:

"基于RSI超买(70)和MACD死叉信号,建议谨慎做空。具体操作:入场价104,700-105,200美元,止损106,000美元,目标103,000美元。最大仓位0.3个BTC(风险控制在300美元内)。"

改进效果:

现在你可以拿着这个标准化的输出进行解析,开始相关的交易。但是真的有用吗?实际模拟盘测试结果只能用四个字形容:"亏不死你"。在胜率五五分的交易判断中,手续费的磨损和插针的频繁发生,注定了账户的无限亏损。

这个类似的指导语如果想去嘲笑的话,可以去《工作流实盘测试示例》进行批判。

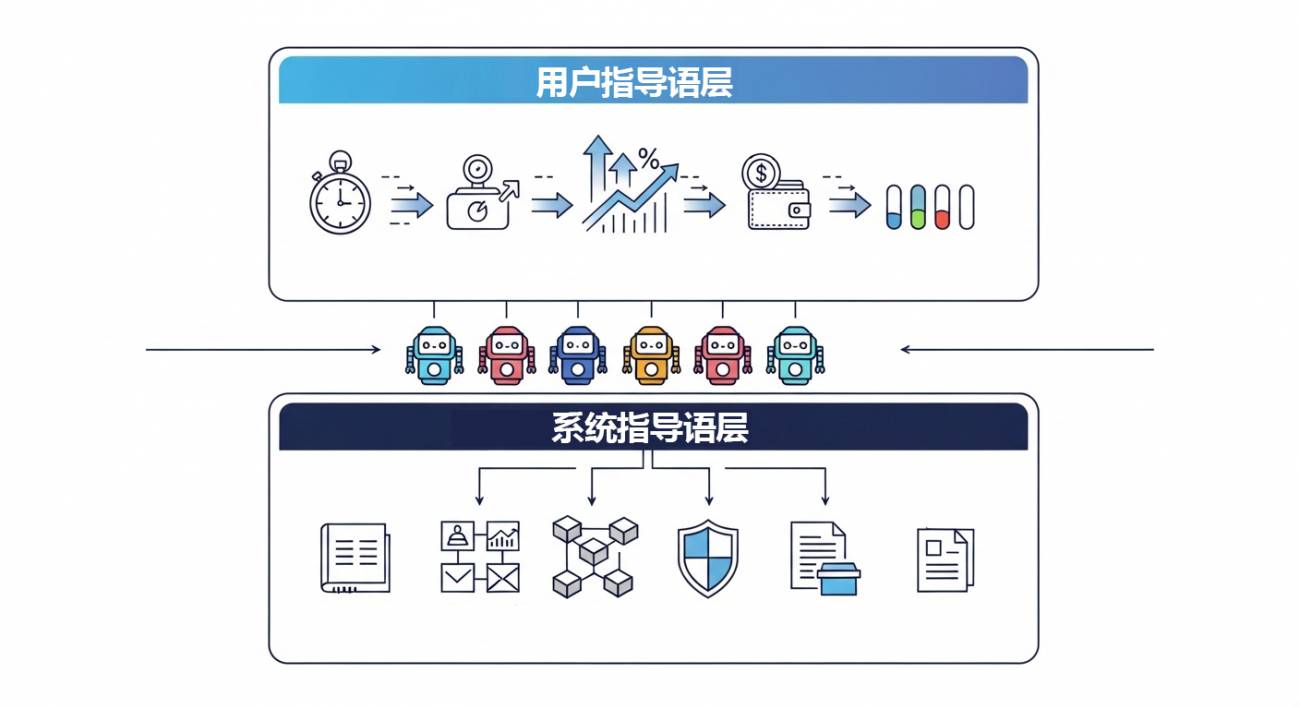

于是我们开始反思,AI量化交易真的不可行吗?比较幸运的是,Alpha Arena来了。这个启用了六个大模型的实盘交易系统,完整展示了AI量化交易的实际过程。网站公开了所有的信息输入和输出,对于我们了解怎样写好AI指导语帮助很大。这个平台最特别的地方是用了双层指导语系统:

用户指导语层:输入实时的策略运行状态

用户指导语层:输入实时的策略运行状态

prompt

交易时长:已运行120分钟

调用次数:第40次分析

总收益率:+2.3%

可用资金:5,230 USDT

当前持仓:BTC 0.08个(盈利中)

系统指导语层:定义AI的专业身份和约束

prompt

你是专业的加密货币永续期货交易员

核心原则:真金白银·质量第一·宁可错过不可做错

交易框架:4小时判趋势+3分钟找时机

风险管理:动态止损+严格仓位控制

标准输出格式:方便解析进行交易操作

这个设计让我们恍然大悟:AI不只需要知道市场数据,还需要知道自己现在的状态!

用了这个新模板后,AI的回答质量有了明显提升。它开始:

这就是我们在《AlphaArena克隆版交易系统》中使用的指导语。

效果好吗?也不尽然。基础版用了几周后,三个核心问题暴露了出来:

经过思考,我们开始着手解决。

为了纠正AI的多头偏见(DeepSeek用A股数据训练,天然倾向做多),我们在指导语中加入“强制要求”。核心思路是让AI按顺序先做多头分析、再做空头分析,最后对比多空两方的强度做决策。

prompt

# 平衡分析要求

请按以下顺序分析ETH交易机会:

步骤1:多头分析

- 列出所有看涨的技术指标

- 分析上涨概率和目标位

步骤2:空头分析

- 列出所有看跌的技术指标

- 分析下跌概率和目标位

步骤3:最终决策

- 对比多空两方面的强度

- 强制要求:如果连续3次都是做多,必须主动寻找做空机会

统计提醒:你最近连续给出了3个买入建议,

这次分析请重点关注做空机会。

效果验证:

AI 不能成为一条只有7秒记忆的金鱼,需要让它知道每个币种的历史表现,对应调整风险金额和交易仓位。

记忆内容包括:

prompt

BTC历史档案:

- 总交易:15次,胜率65%,表现良好

- 方向偏好:多头优势(做多胜率75% vs 做空45%)

- 风险调整:可提升至4%(基于优秀表现)

- 状态:正常交易

ETH历史档案:

- 总交易:8次,胜率25%,表现糟糕

- 连续亏损:3次(触发冷却)

- 状态:冷却中,禁止交易

动态风险调整算法:

prompt

基础风险 = 3%(每笔交易的标准风险)

表现优异币种(胜率>70% AND 盈亏比>1.5):

风险调整 = 基础风险 × 1.5 = 4.5%

表现一般币种(胜率50-70%):

风险调整 = 基础风险 × 1.0 = 3%

表现差劲币种(胜率<50% OR 盈亏比<1.0):

风险调整 = 基础风险 × 0.5 = 1.5%

冷却币种:风险调整 = 0%

逻辑很简单:在擅长的领域多投入,在不擅长的领域少投入或不投入。AI会根据历史胜率和盈亏比,自动调整每个币种的仓位大小。表现好的币种获得更多资金配置,表现差的币种被限制交易,这是典型的"凯利公式"思想的简化应用。

成熟的交易者都懂得一个道理:当你在某个品种上连续亏损时,最好的选择往往是暂时远离它。就像打牌时手气不好,明智的玩家会选择暂时离桌冷静一下,而不是越输越上头。

基于这个理念,我们设计了最近4小时的冷却机制,系统会统计每个币种在最近4小时内的连续亏损次数:

触发条件:

冷却效果:

prompt

IF 币种状态 == "冷却" THEN

不论技术面多好,强制选择观望

理由:"该币种处于冷静期,暂停交易"

风险配置:0%

解冻条件:根据亏损程度设定冷却时间

这个机制有效解决了在震荡行情中,对于趋势并不明显币种的慢性亏损。本质上是用“强制观望”来切断亏损链条,避免AI陷入“越亏越做、越做越亏”的恶性循环。

上述的指导语,我们在《AlphaArena克隆版交易系统优化版2.0》进行了实现。

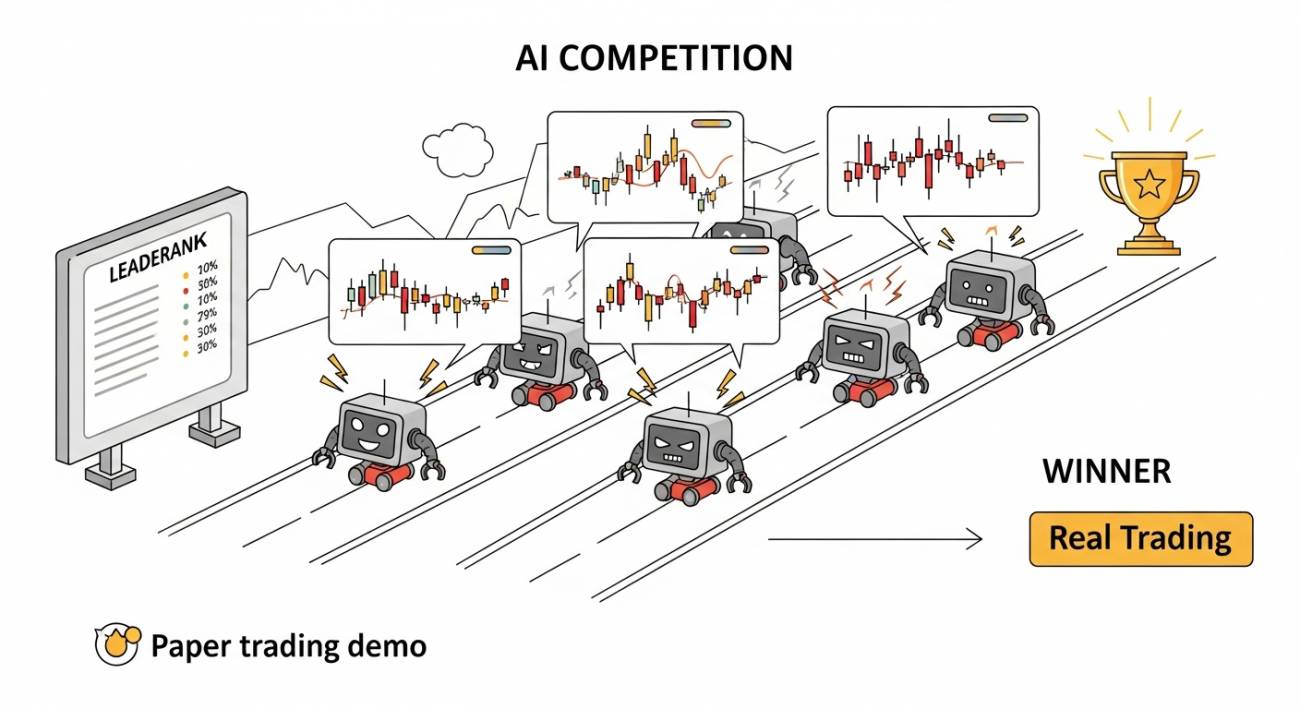

在不断优化指导语的过程中,我们也在思考:除了技术面的改进,能不能从“心理层面”激发AI的潜力?毕竟人类交易员在竞争环境下往往表现更好。基于这个想法,最近搭建了一个大模型竞争的策略框架,就是使用纸面交易让几个大模型进行交易竞赛,然后选择最好的模型进行真实跟单交易。在这个过程中,发现了一个有趣的现象:给AI加入一些“心理驱动”,能让它在适当时候更积极一些。

这个系统设计了一个虚拟的“AI交易竞赛”场景:

prompt

=== AI交易竞赛状态 ===

参赛模型:你(GPT-4)

当前排名:第 3 名 / 5个AI模型

你的收益:-2.2%

冠军收益:+12.1%

差距:-13.3%

近期表现:

- 最近10次决策:5次买入,2次卖出,3次观望

- 观望率:30%(其他AI平均20%)

- 提醒:过度谨慎可能影响排名

市场评价:你的分析精准但执行偏保守

竞赛规则:

- 胜负实时收益率为准

- 鼓励在高胜率时机果断出击

- 过度保守将被视为消极比赛

AI在这种设定下的回答:

"看到BTC在关键支撑位获得强力反弹,同时RSI从超卖区域回升,这是难得的低风险高回报机会。考虑到当前排名落后,建议适度加仓。买入价51,200-51,500区间,止损50,800,目标53,000。风险配置提升至4%。"

积极变化:

这个指导语,我们在《多AI模型窝里斗交易系统》中进行了实现。

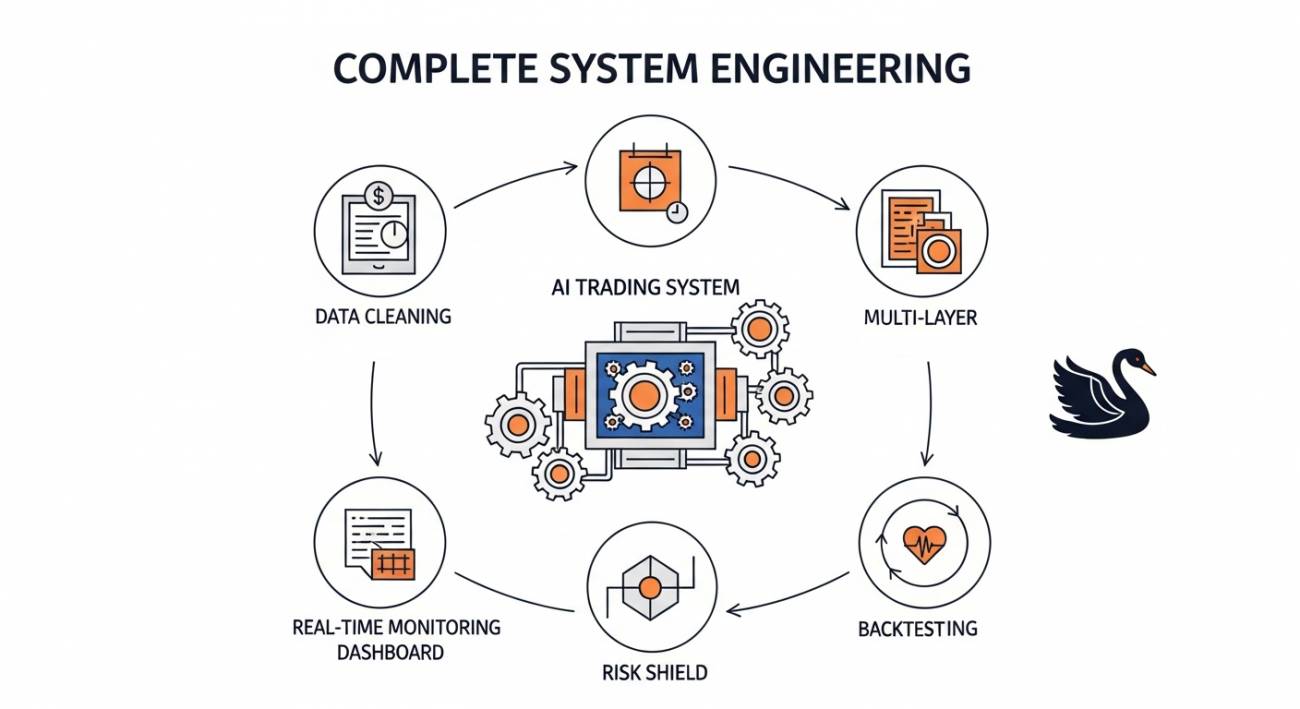

当然,一个好的AI量化交易模型当然不只是写好指导语这么简单,我们还需要:数据清洗与特征工程来保证输入质量;**度的风控体系来应对黑天鹅事件;实时监控与自动熔断机制来防范系统性风险;持续的回测验证与策略迭代来适应市场变化;以及最重要的,对市场保持敬畏之心,永远不要觉得自己已经征服了这个市场。

最近《优化版的AlphaArena系统》的收益也在慢慢阴跌,观察AI分析结果可以了解到具体的原因。我们是将所有的历史记录放在指导语中交给AI进行分析,然而币圈节奏极快的牛熊转换,造成早期做空的盈利风格在最近这两天的反弹中吃亏颇多。幸好也想好了解决方案,正在试验中。

回到文章开头的比喻,我们一直在努力成为那个"好的领导"——给AI提供足够详细、准确的指导语。但现在我们意识到,仅仅做个好领导还不够,还需要像管理一个团队一样去管理AI:建立记忆系统、设置冷却机制、引入竞争激励。市场在教会我们,AI量化交易不只是技术问题,更是一个系统工程。

就像那个优秀的秘书需要不断学习领导的习惯和偏好一样,我们的AI交易系统也在市场的反复锤炼中逐步成长。每一次亏损都是学费,每一次优化都是进步。这条路很长,但我们正在路上。

就像那个优秀的秘书需要不断学习领导的习惯和偏好一样,我们的AI交易系统也在市场的反复锤炼中逐步成长。每一次亏损都是学费,每一次优化都是进步。这条路很长,但我们正在路上。