无论是学术上,还是实践中,carry策略(期限结构策略)都有很多讨论。早在2006年,Erb和Harvey在讨论商品期货的战略和战术价值时,就介绍期限结构多空组合。通过构造一个简单的期限结构组合,即做多展期收益最高的6个品种,做空展期收益最低的6个品种,能实现高于商品指数的收益和夏普。

Fabozzi、Fuss和Kaiser(2008)在讨论商品alpha的来源的时候,提出商品买卖的基本规则:买多backward的商品,卖空contango的商品。

Koijen、Moskowitz、Pedersen和Vrugt(2013)提出carry策略无处不在,他们详细研究了carry策略在股票、货币、债券和商品中的应用。在商品方面,介绍了商品carry收益的理论推导和实际估计方法,并研究了两个策略:1)每月末rebalance,买多carry收益靠前的N%的商品,卖空carry收益靠后的后N%的商品;2)将carry作为一个择时指标,当carry大于0时买多,当carry小于0时卖空。结果发现,carry策略历史上能带来显著的收益。

南华期货也在编制南华对冲策略指数时,也考虑了商品的期限结构,对于多头且contango的商品延迟展期,多头且backward的商品提前展期,空头则相反。

目前国内一些卖方机构也做了相关的研究,大多研究可能存在以下问题。首先,由于国内商品主力合约换月规律并不稳定,在定义展期收益率时如果用主力合约和次主力合约数据,因子值不稳定,容易跳空,换手率也较大,对成本会比较敏感。其次,在构建组合时简单地将期限结构因子进行排序,多头和空头分别持有两端的N%,而没有考虑期限结构实际数值符号和大小。最后,在估计交易成本时过于乐观,普遍设置在万三甚至更低,几乎忽略了冲击成本的影响。

本文将在已有研究的基础上进行改进,试图构建稳健的carry组合。接下来的内容由以下部分组成,第二部分介绍carry策略背后的逻辑和原理,第三部分说明需要的数据及来源,第四部分讨论几种常见的期限结构因子,第五部分设计了一个完整的横截面carry组合,第六部分进行稳健性测试,第七部分研究carry在时间序列上的应用,第八部分对比和其他资产策略的关系,第九部分总结。

理论上,持有某一类资产,需要承担一定成本,同时享受该资产带来的收益,持有收益超过持有成本的部分,即为carry收益(carry yield)。常见资产的持有收益和成本见表1。

| 资产类别 | 收益 | 成本 |

|---|---|---|

| 债券 | current yield(coupon) | financing rate |

| 货币 | foreign deposit rate | local deposit rate |

| 股票 | divident yield | financing rate |

| 波动率 | hedging against increases in volatility | insurance premium |

| 大宗商品 | convenience yield | storage;transport;insurance;financing rate |

表1 不同资产持有收益和成本

对于持有商品来说,会有便利收益(convenience yield)。便利收益是一个理论上的收益,实际中无法观测,当存货很低或商品短缺时,便利收益会更大。在持有商品时,存储、运输和保险等都会产生成本。当便利收益超过持有成本时,持有商品变得有利可图;当便利收益小于持有成本时,持有商品变得很不划算。

因此,买入carry收益为正的商品,卖出carry收益为负的商品,理论上会是一个不错的策略。那么如何计算carry收益呢?

最简单最直接的方式是获取商品的便利收益和存储等成本,相减即可得到。然而,便利收益是一个理论收益,实际中很难观测,没有确切的数据;另外,存储、交通和保险虽然可以获取,但存在数据质量和数据完整度问题,而且不同地区的数据难以统一;最后,持有实物商品流动性差,管理难度较大。以上困难促使我们不得不寻找其他计算方式。

对于资产管理,商品配置一般不投资于实物商品,业内流行的方式是通过商品期货,然后滚动移仓,达到配置商品的目的。理论上,投资商品期货的收益可以分解成:

Futuresreturn=Spotreturn+Rollreturn+Collateralreturn

即期货投资收益由3部分构成:对应现货的收益、展期收益和现金收益[1]。

这里roll收益和carry收益相对应。如果不考虑现金收益,当roll yield为负,下一个合约[2]价格高于当前合约,持有期货收益将低于持有现货收益,carry收益为负(benefits<costs),此时商品处于contango形态;相反,当roll yield为正,下一个合约价格低于当前合约,持有期货收益将高于持有现货收益,carry收益为正(benefits>costs),此时商品处于backward形态。如果现货价格波动较小,且roll yield具有一定持续性[3],那么买入处于backward的商品,卖出处于contango的商品,将在理论上获利。

另外,也可以从存储理论(Theory of Storage)的角度理解carry策略。Gorton、Hayashi和Rouwenhorst(2007)发现,便利收益和存货存在非线性的负相关关系。当库存降低时,商品短缺(便利收益大),现货价格高于期货价格(backwardation),现货(及期货)价格倾向于持续上涨;当库存上升时,商品充裕(便利收益低),现货价格低于期货价格(contango),现货(及期货)价格价格有下跌趋势。库存是供需平衡的蓄水池,carry策略和库存的关系说明它并不是一个纯粹的量价模型,而是具有深刻的基本面基础。

在计算期限结构指标时,需要用到合约数据,合约数据来自wind。需要重点说明的是,由于合约设计上的不合理,部分商品修改过合约细则,并更改了商品代码,这些品种包括WS、ER、ME、TC和RO,修改后的代码分别为WH、RI、MA、ZC和OI。本质上,这种修改并不影响商品的价格,商品还是那个商品,价格还是原来那个商品的价格,具有连续性。因此,我们将合约修改前后的数据进行了向后统一,例如RO即为OI,RO203即为OI203。

3.2商品收益率指数

在做期货的研究时,常常使用主力合约指数和合约加权指数,这些指数构造起来比较简便,理解起来也不复杂,但并不能反映期货交易的真实收益。作为替代,一个有效的方案是收益率指数。

商品收益率指数模拟了换月时的真实过程,能最大程度体现期货投资者的真实收益。目前国内南华商品指数质量高应用广,本文使用的收益率指数来自刀疤连和桂琪琪(2018)的方案,总体上和南华相似。

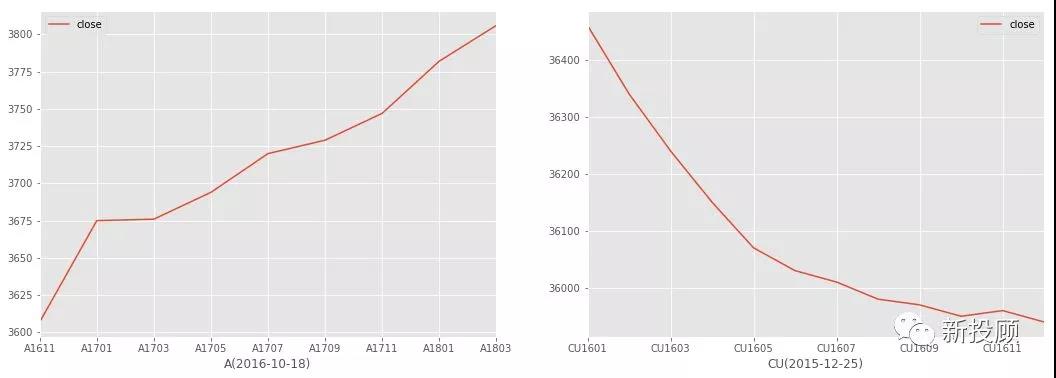

商品的期限结构是市场参与者对不同合约的价格预期,反映了经济周期、商品供求、市场情绪等诸多信息。如果远期合约价格高于近期合约价格,商品价格曲线向右上方倾斜,此时市场处于远期价格升水状态(contango),如图1左。如果远期合约价格低于近期合约价格,商品价格曲线向右下方倾斜,此时市场处于远期价格贴水状态(backward),如图1右。

图1 两个品种的期限结构示例

通过定义一个期限结构因子,可以很好地刻画商品的期限结构。一个好的期限结构因子应该具有如下特征:1)直观性;2)稳定性;3)易得性。目前主要有3类计算方法:展期收益率、斜率法和主成分法。

商品的carry收益反映了持有商品现货的净收益(即便利收益减去储蓄、运输和保险等成本)。当carry yield<0时,持有商品收益小于成本,商品曲线呈contango形态;当carry yield>0时,持有商品收益高于成本,商品呈backward形态。因为持有商品的收益和成本无法轻易获得,因此可以通过期货和现货数据近似计算,即:

C(t)=(S(t)−F(t))/F(t)

其中,S(t)为现货价格,F(t)为期货价格(一般为主力)。上式又被成为展期收益(roll yield)。由于无法获取及时、准确和完整的现货数据,上式也无法计算。作为替代,可以使用两个期货合约价近似计算,计算方法为:

C(t)=(F(t1)−F(t2))/(F(t2)(t2−t1))

其中,F(t1)为近月合约,还有t1个月到期;F(t2)为远月合约,还有t2个月到期。在实际计算时,F(t1)为主力,F(t2)为次主力;或者F(t1)为最近合约,F(t2)为主力。目前学术上一般用该方法衡量商品的期限结构。国内大多数商品期货换月规律并不确切,导致展期收益率会有不同程度的跳空,使得数值不连续和不稳定。

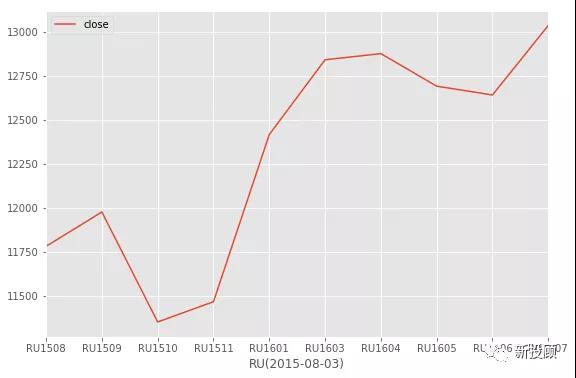

事实上,商品期限曲线并非完全的单调递增或单调递减,很多时候会呈现扭曲的结构(如图2)。在计算展期收益率时,只使用了曲线上的两个合约,这两个点的连线不能完全反映整条曲线的信息。为了弥补这个缺陷,可以使用期限曲线的斜率(slope)来描述其形态。

图2 橡胶期货扭曲的期限结构

期限曲线斜率的含义很直观,其符号代表倾斜方向。如果斜率大于0,则表示曲线向右上方倾斜,呈contango形态;如果小于0,则表示曲线向右下方倾斜,呈backward形态。其数值绝对额代表上倾或下倾的程度,如果绝对值很大,说明远期升水或贴水较深;如果绝对值较小,说明曲线平坦。

和利率的期限结构一样,可以将商品期货的期限结构进行主成分分解。Barra(2011)在设计其商品多因子模型时,采用的便是这个方法。

一般来说,商品期货的期限结构可以由三个主成分解释,分别为shift、twist和butterfly,每一个因子都有特殊的含义。在这些主成分上进一步开发,便能得到趋势跟踪因子和期限结构因子。

接下来,计算每个商品在每个交易日的期限结构因子(ts),构造多空对冲组合并回溯其表现。在展示该模型(TS组合)结果之前,先介绍具体参数设置和构建细节,包括测试区间、因子计算、投资范围、组合构建、调仓频率和成本估计。

为了保证可选商品池较大,起始日期为2010-01-04,结束日期2018-09-21。

在每个交易日,计算每个商品的期限结构因子ts。ts为正,该商品远月升水;ts为负,该商品远月贴水;ts绝对值越大,期限结构曲线越陡峭。总体来说,期限结构因子呈左偏尖峰,自相关性较强。关于该因子属性的详细讨论,见附录1。

投资范围采用动态商品池,即动态考虑商品的流动性,从而选择是否纳入池子。关于商品池的进一步讨论,见附录2。

在交易日t,通过如下方式构建多头组合和空头组合:

1)提取商品池内所有商品的ts因子,将因子大于0的商品归为contango组,将因子小于0的商品归为backward组;

2)在contango组,选择因子大于50分位数的商品,进入卖空名单short list;在backward组,选择因子小于50分位数的商品,进入买多名单long list;

3)所有商品等权重,即权重等于1/[len(short list) + len(long list)]。

成本主要来自交易费用和冲击成本。根据经验,交易费用一般在万2以内;冲击成本设置为两个滑点,平均为万20。因此,单边总成本设置为单边千2.5。

调仓频率为一个月,每月最后一个交易日进行换仓操作。

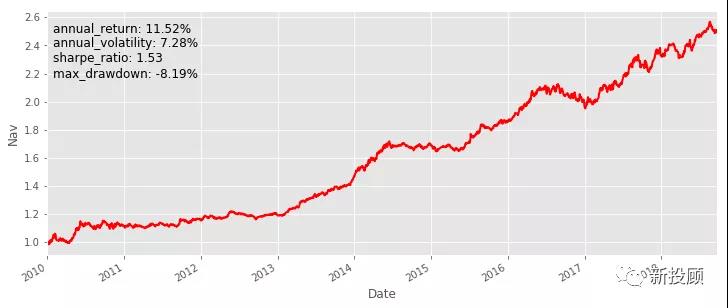

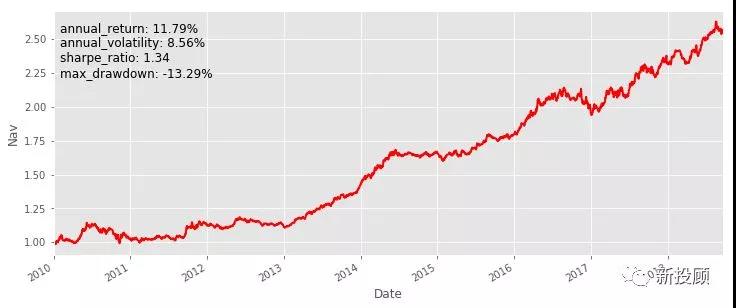

回溯TS组合,历史累计净值及其风险收益指标见图3。可以看到,该组合近8年表现非常优秀,年华收益11.52%,夏普高达1.53[4];风险方面,最大回撤8.19%,年华波动7.28%,属于中等风险水平;另外,该组合并非每年稳定盈利,具有一定的周期性。

图3 期限结构多空组合

上面介绍的TS模型涉及到一些参数,这一部分对这些参数进行稳健性检验,包括商品池的选择、商品持仓数量、组合权重、调仓频率、建仓起点和交易成本等。

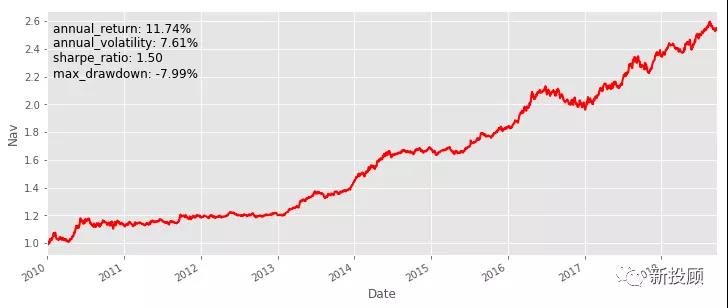

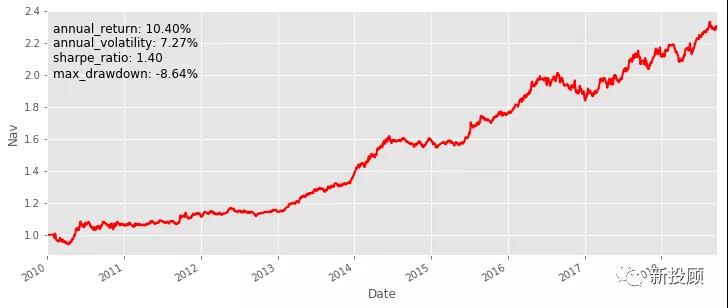

附录2讨论了两种常见的商品池,当从固定商品池进行选择时,结果见图4。可以看到,固定商品池的和动态商品池没什么两样,两种方式都能获得相似的结果。

图4 固定商品池多空组合

在组合构建时,选择因子大于q分位数的contango商品进入short列表,选择小于100-q分位数的backward商品进入long列表。q取不同值的测试结果见表2。

当q等于0时,空头持有所有处于contango状态的商品,多头持有所有处于backward的商品;随着q的变大,组合持仓商品数量开始变少,年化收益开始增加,同时波动也加大;当q很大时,过少的持仓导致组合波动较大,收益和夏普同时降低。总体来说,结果对组合持仓大小并不敏感。

表2 不同分位数(组合大小)多空组合

在没有更好更多的信息时,等权重是一个较优秀选择。另外,也可以用因子值进行加权,即期限曲线越倾斜,相应的权重应该越大;曲线越平坦,权重越小。因子加权测试结果见图5。从图5可以看出,因子绝对值加权并没有变差,但也没有明显改善。

图5 因子值加权组合

在定义一个月时,既可以用自然月(每年12个自然月),也可用固定交易天数作为一个月(如21天)。固定21个交易日rebalance的结果见图6。结果显示,无论用哪种方式,区别不大。

图6 定义21个交易日为1个月

原始模型在每月最后一个交易日进行rebalance,这也是绝大多数研究约定俗成的日期。表3检验了不同换仓日的测试结果,其中“天数”指距离每月最后一个交易日的天数。例如天数为0时换仓日即为每月最后一个交易日,天数为2时换仓日则当月倒数第三个交易日。从表3的结果可以看出,多空组合并不受换仓日的影响。

表3 每月月末(调仓日)的定义

无论是自然月还是21个交易日,调仓频率都为1个月。表4统计了不同调仓频率下的组合结果。可以看到,调仓频率太小或者太大,都会导致年化收益降低,但总体上此参数对结果没有实质影响。

表4 调仓频率

将交易成本按0.5‰的步长从0加到5‰(单边),测试结果见表5。由于因子换手率并不高,交易成本的增加并不不会导致结果的急剧恶化。

表5 不同的交易成本

Koijen et al.(2013)在介绍carry策略时,既研究了横截面的carry,也测试了时间序列上的carry。横截面的carry,也可以叫做相对carry,即在某个交易日t,根据因子值对所有商品进行排序,选择一篮子商品建立多头组合和空头组合。时间序列carry,只关注商品自身的历史情况,根据因子值产生买卖信号进行择时。

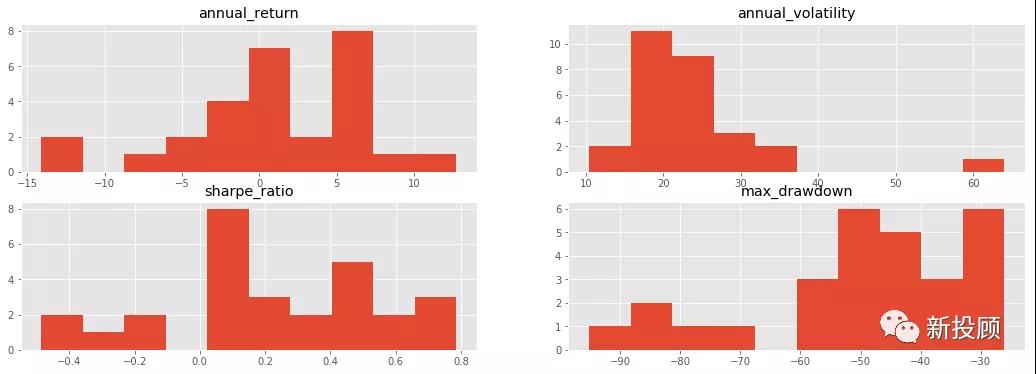

利用ts因子,我们设计如下时间序列策略:1)对每一个商品,当ts因子小于0时,建立多头头寸;当ts因子大于0时,建立空头头寸。交易成本为单边2.5‰时,固定商品池所有商品的风险收益指标统计如图6。

图6 时间序列carry风险收益矩阵

可以看到,ts作为一个择时指标,在大多数商品上能实现正的风险调整收益。然而,该择时策略也面临着波动大、回撤大的缺点。另外,如何把单个商品汇总成多商品组合,也是一个需要探讨的地方。关于时间序列上的carry,需要进一步优化,这是一个方向。

一个策略的价值,除了其自身具有较高的逻辑性、稳健性和收益性外,还需要带来新的信息增量。如果该策略和已有的策略高度重叠,能被已有策略解释,不具有任何差异性,那么即使新策略多么漂亮也只是一个影子罢了。

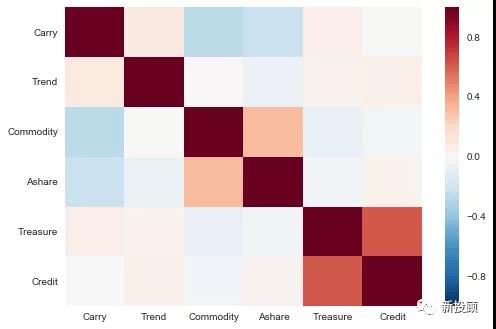

图7计算了carry组合和趋势跟踪策略、A股指数、利率债指数、信用债指数和大宗商品指数的相关性。可以看到,carry组合和商品趋势跟踪组合相关性较低,可以有效提高CTA组合的多样性;和其他几类资产相比,相关性更低,对于多资产多因子组合来说,是一个非常有潜力的分散源。

图7 相关性分析

其中Trend用的是中信商品动量指数,Commodity用的南华商品指数,Ashare用的中证全A指数,Treasure和Credit分别用的是中债国债和信用债总财富指数

本文在已有研究和经验的基础上,介绍了Carry策略的基本原理,并对该策略进行了全方位的回溯。本文设计的的carry策略测试效果较好,结果稳健,并与其它策略相关性较低,可以为多元化组合提供新的收益来源。

进一步研究的方向有:

1)时间序列carry稳健组合构建方式;

2)因子计算和组合权重的深度优化;

3)优化展期策略(例如延迟或提前展期)。